インフレ減速を示した12月米国PPIと景気後退を意識し始めた株式市場

1月18日夜に発表された米国生産者物価指数(PPI)は、前年比+6.2%でした。これは市場予想の前年比+6.8%を0.6ポイント下回る数値で、アメリカのインフレが市場予想よりも急速に減速していることを示唆しています。

これを受けて、米国長期金利も3.3%台へと低下しました。これまで金利が低下すると米国債と一緒に上昇していた米国株ですが、18日夜は米国債は上昇、米国株は下落と明暗が分かれました。これは株式市場のテーマが「インフレ減速による金利低下」から「景気後退」へと移り始めていることを示唆しているように見えます。

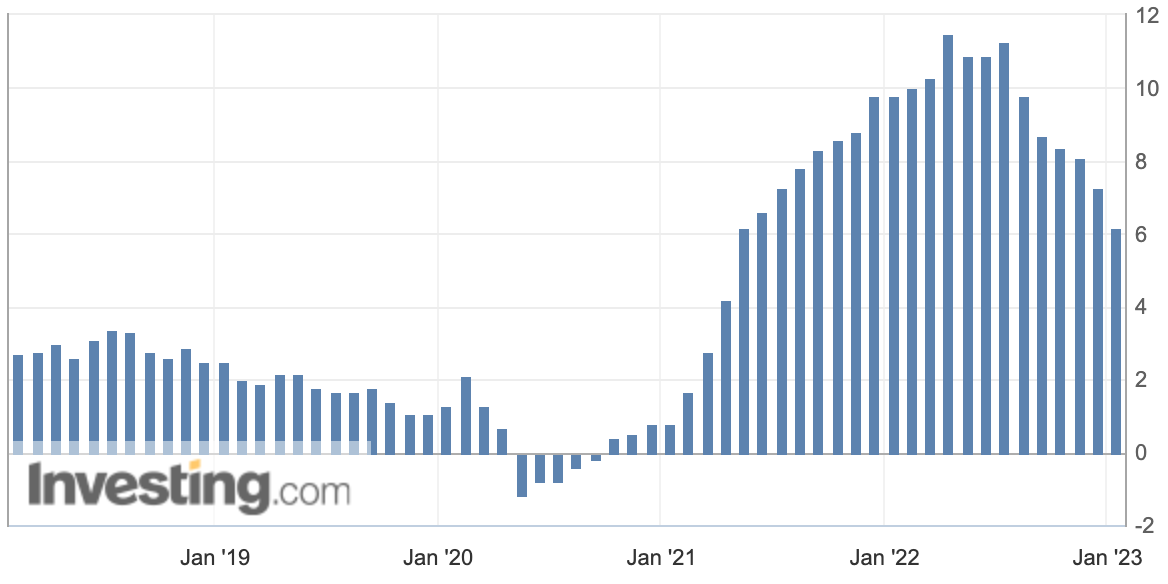

米国生産者物価指数(PPI)は順調に低下、インフレ減速が確認された

まずは、改めて12月分の米国生産者物価指数(PPI)を確認しておきましょう。

前年比は+6.2%で、前回の+7.3%から1.1ポイント低下しました。グラフからは、昨年後半から生産者サイドのインフレ率は急速に低下していることが分かります。最終的には消費者物価指数(CPI)の低下を確認する必要がありますが、PPIがここまで下がってくると、改めて「アメリカのインフレ」というテーマは一旦は終わりに近づいていると言えるでしょう。

あとは、インフレ率が前年比+2%〜+4%の間にとどまるソフトランディングとなるのか、前年比+2%を突き抜けてマイナスまで至るハードランディングとなるのか。そこが、次の注目ポイントとなってくるでしょう。

米国長期金利は3.3%台に低下

いずれにせよ、インフレが収束するのであれば、いつまでも金利を高く保つ必要はありません。米国PPIの上昇率(前年比)が順調に低下していることを受けて、米国長期金利は3.3%台まで低下しました。

この先も順調にインフレが減速していけば、米国長期金利も3.0%辺りまでは自然と下がっていくでしょう。その先は、ソフトランディングであれば(前年比+2%〜+4%程度で推移するインフレ率に対して、3%程度の金利が必要だとすると)低下余地はなくなってきますが、ハードランディングであれば0%〜1%程度まで下がっても不思議ではありません。

また、国債市場で金利がここまで下がってくれば、利上げもそろそろ終わりが見えてくるでしょう。本来であれば、政策金利のコントロールを通じて債券市場に影響を及ぼすはずの中央銀行が、債券市場の後追いとなっているのは切ない話ではありますが、ガンドラック氏の言う通り、政策金利は5%を超えることはないと考えてよさそうです。

FEDが5%以上に利上げすることはあり得ない。金利をコントロールしているのはFEDではない。金利をコントロールしているのは債券市場だ。

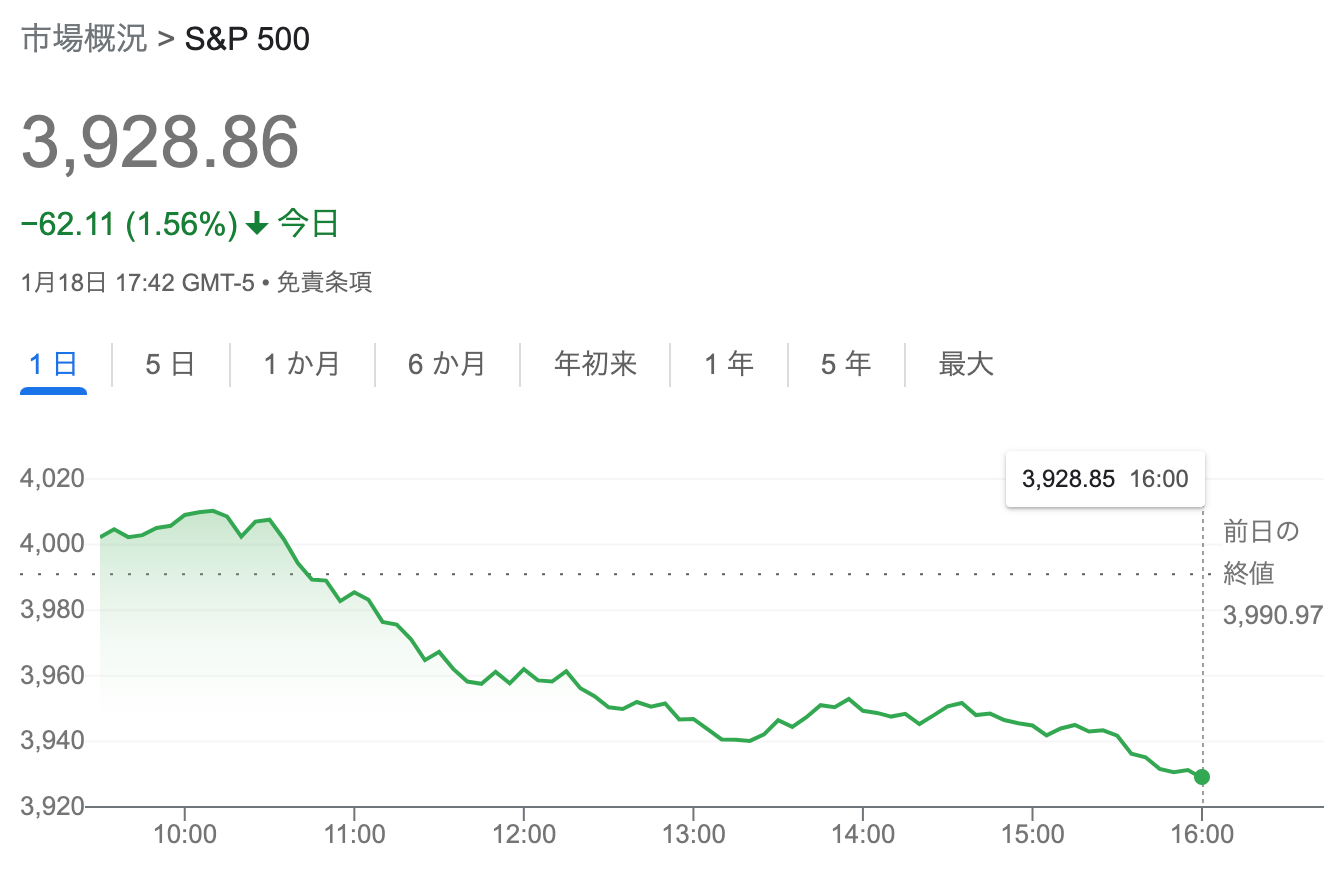

株式市場はハードランディング(景気後退)を示唆か

さて、これまでは金利が低下することで、米国債と米国株はどちらも上昇してきましたが、18日夜は米国債が上昇した一方で米国株は下落して、明暗が分かれる形となりました。

昨年11月末に、いずれマーケットのテーマは「インフレ率の低下」から「リセッション(景気後退)」へと移っていくだろうと予想しましたが、18日の米国債と米国株の値動きの乖離は、その第一歩であったように見えます。

つまり、株式市場は景気後退(= ハードランディング)の方を示唆しはじめたということです。同じく18日夜に発表された小売売上高(自動車除くコア)の前月比が市場予想の-0.4%を下回る-1.1%であったことも影響しているでしょう。

元米国財務長官で経済学者のサマーズ氏も、先日心強い雇用統計を受けて2023年前半の景気後退確率は減ったとしつつ、「ソフトランディングは経験を軽視した希望的観測だ」とコメントしていました。

2023年の春にリセッションに入る確率は、6ヶ月前に考えていたよりも下がったと言えるだろう。しかし、経済がソフトランディングできるという判断は、経験を軽視した希望的観測だろうというのが私の予想だ。

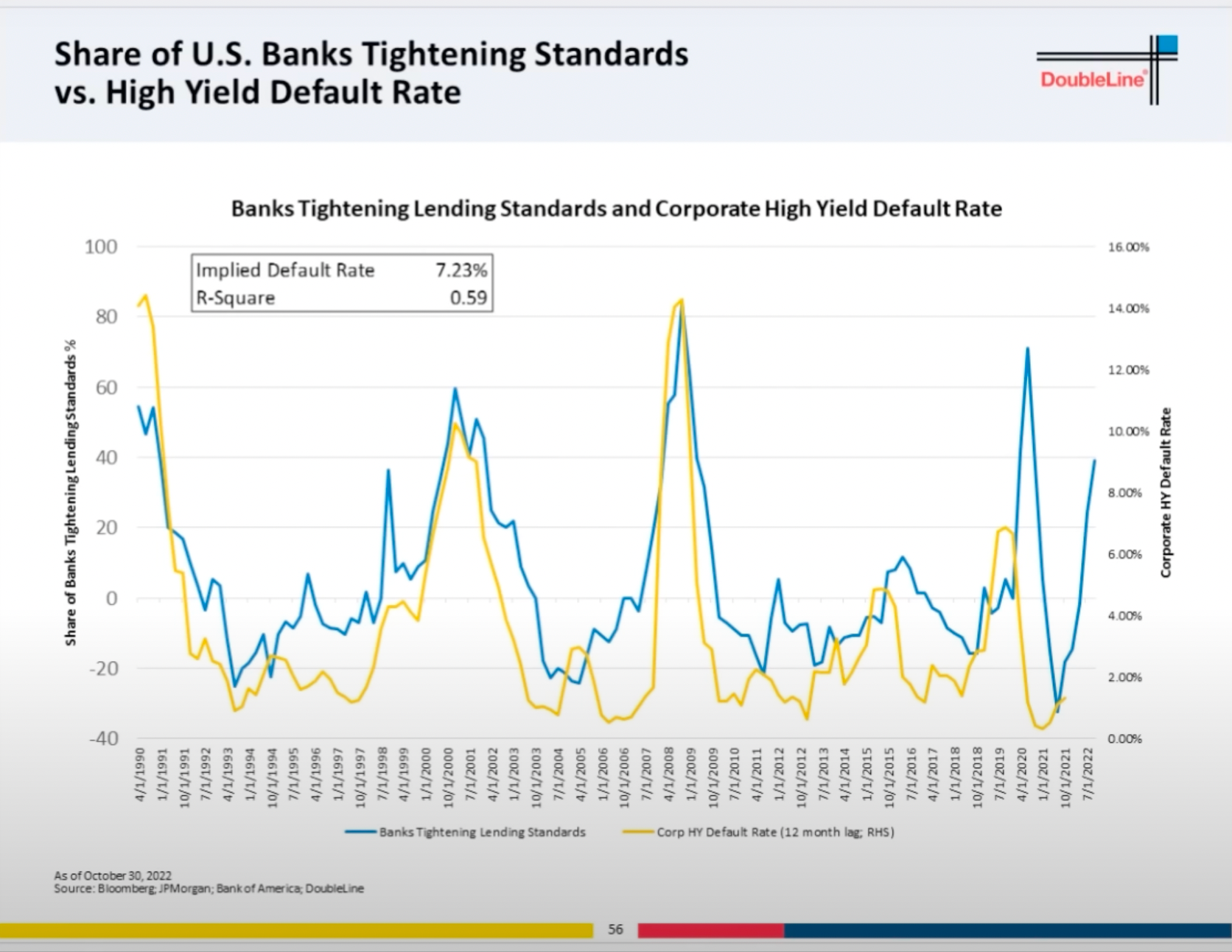

また、ガンドラック氏は「ハイイールド債のデフォルト率」と相関の高い指標として「米国銀行の貸出審査基準の引き締め率」を示した上で、当該指標が上昇していることからハイイールド債のデフォルト率は上昇すると予想していました。

青線の貸出審査基準は明らかに厳格化されており、リセッションレベルの水準にも見える。一方、黄線のデフォルト率は上昇しはじめたばかりだが、これらは相関が非常に高いので、このインジケーターは1年後にはハイイールド債のデフォルト率が9%でも不思議ではないことを示している。

ハイイールド債のデフォルト率が9%台というとリセッションの水準ですから、ガンドラック氏の予想もまたハードランディングです。

結論

※以下はニュースレター(無料)の登録者向けの限定コンテンツです。