景気後退が今年の後半以降であれば、インフレ対策で株式ショート取引が必要か

直近、アメリカのインフレ率は低下しています。特に、エネルギーや住宅価格などの「物の値段」が下落を続けています。一方で、雇用市場は非常に強く、人件費が主なコストとなる「サービスの値段」は上昇を続けています。

今年、「物の値段」のインフレ率が低下しているのは、昨年のインフレ率が高かったためであり、その恩恵が剥落してくると、米国インフレ率の低下は下げ渋り、あるいは再加速する可能性もありえます。その場合には、株式ショート取引が必要かもしれません。

今年インフレ率が低下しているのは対昨年比だから

今年のアメリカは、エネルギーや住宅価格といった「物の値段」のインフレが収まる一方で、賃金インフレは加速しています。それらをあわせると、今のところ全体のインフレ率は順調に低下しています。

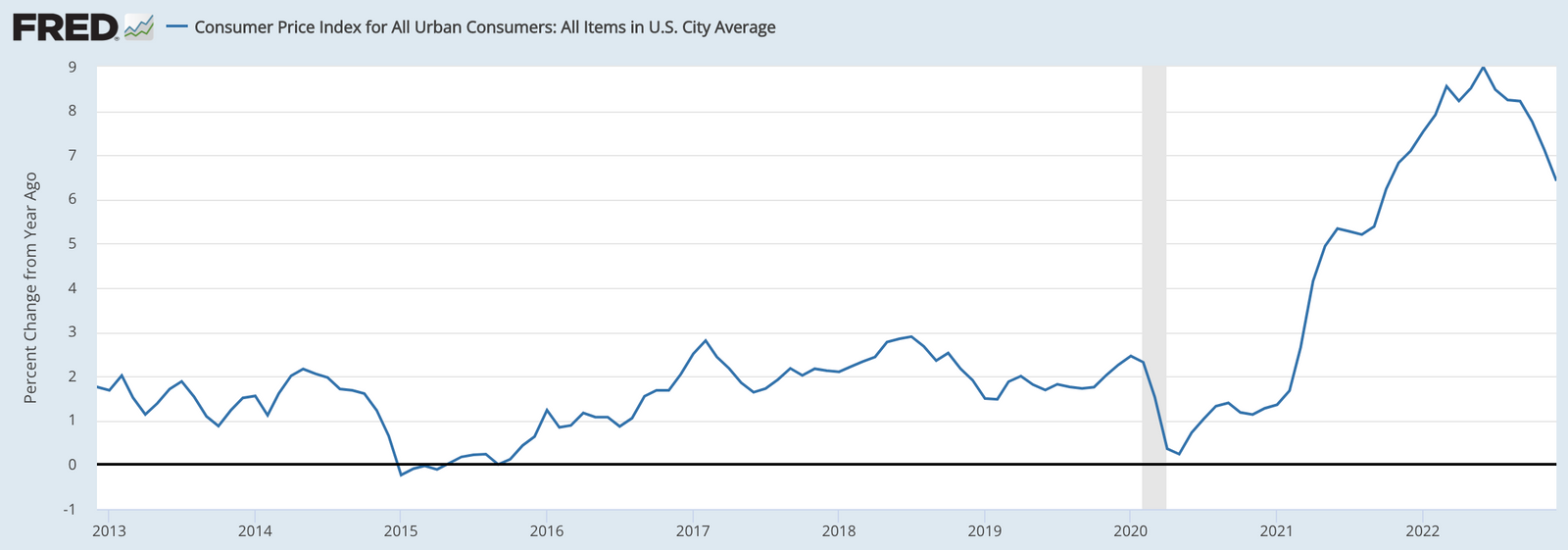

しかし、エネルギーや住宅価格などの「物の値段」のインフレ率が低下しているのは、2022年に大きく上昇した分、今年はベースエフェクトが働いているからです。つまり、大きく上昇した昨年と比べると、今年の上昇率は相対的に低いので、インフレ率が低下しやすいということです。

ということは、このベースエフェクトによる恩恵が剥落してくると、「物の値段」のインフレ率の低下も一段落することになります。そのときに、賃金インフレや「サービスの値段」のインフレが収まっていなければ、インフレ率は下げ渋り、あるいは再加速することとなるでしょう。

さて、米国のインフレ率は、昨年の7月に頂点をつけているので、ベースエフェクトが逆向きに働いてくるのは、以下のニュースレターに書いたように、今年の7月以降になると思います。

CPIの推移をみると、CPIの上昇率がピークをつけたのが昨年の6月ですから、今年のCPIは6月までは順調に下がりやすい土台が整っていることになります。しかし、昨年の6月以降はCPIの上昇率が低下しているため、ベースエフェクトが逆向きに働くことになります。

インフレが再認識されるのは景気後退より前か後か

今年の7月頃からベースエフェクトの恩恵が剥落してくるとして、それよりも先に景気後退が来た場合は、雇用市場でも失業が相次いで、賃金上昇率に歯止めがかかるでしょう。つまり、インフレの再加速が起こる可能性は下がり、デフレが意識されるようになります。

このケースであれば、米国債で十分に景気後退リスクをヘッジしていれば、安心してポートフォリオを保持できるでしょう。

ガンドラック氏が様々な指標で予想しているように、今年か来年に景気後退が起こる可能性は高いと思います。

また、米住宅大手レナー社のCEOは、以前の決算で、今年の第2四半期に人件費が下がってくることを予想していたことを考えると、今年の第2四半期に景気後退に入っていく可能性も十分にありえます。

先に述べたように、コスト削減に関しては、第一四半期から第二四半期に移行するにつれて、大きな動きが見られると思います。そして、それが起こるのは主に業界内で新規建築件数が劇的に減速したためです。労働力が解放されると人件費が下がります。それだけでなく、新規建築が減少すると材料も手に入りやすくなるため、材料費も下がります。

一方で、直近は経済が強いことを示す数字が相次いでいるのも事実です。

- 米国実質GDPは予想を上回り、2022年第4四半期の経済が強かったことを示した

- 2023年2月発表の米国雇用統計は予想を大幅に上回るも、賃金インフレは低下中

- サマーズ氏:12月米国雇用統計は心強い内容、2023年前半に景気後退に入る可能性は減った

そうすると、経済が強いまま、7月頃を迎えて、インフレ率が再加速しはじめるということが考えられ、先週金曜からの市場はそれを意識しはじめているようにも見えます。強い経済とインフレというのは2022年と同じであり、この場合は株式をショートする必要があるでしょう。

結論

※以下はニュースレター(無料)の登録者向けの限定コンテンツです。