下げ渋りをみせた米国PPIと3.9%に達した米国長期金利

2月16日に発表された米国の生産者物価指数(PPI)は、前年比+6.0%で、予想の+5.4%を0.6ポイントも上回りました。前月のPPIが+6.2%であったため、かろうじてインフレ率は低下していますが、予想よりも下げ渋りをみせました。

インフレの長期化が意識される結果となった米国PPIを受けて、米国長期金利は3.9%に達しました。インフレが再加速の様子を見せない限りは、この辺りで金利は頭打ちになるのではないかと思いますが、引き続き、注視が必要です。

下げ渋りをみせた米国生産者物価指数(PPI)

2月16日に発表された米国の生産者物価指数(PPI)は、以下の通りでした。

- 全体:

前年比+6.0%(予想:+5.4%、前回:6.2%) - 食品・エネルギー除くコア:

前年比+5.4%(予想:+4.8%、前回:5.5%)

全体でみても、価格変動の激しい食品・エネルギーを除くコアでみても、前月からは低下していることが見てとれます。一方で、その幅は0.2ポイントや0.1ポイントと少しであり、市場予想を大きく上回るインフレ率となっています。

今年に入ってから、経済指標が強さを見せ続けています。米国GDPや雇用統計、米国消費者物価指数(CPI)と、すべてが市場予想を上回る強さとなっています。

3.9%に達した米国長期金利

各種経済指標が強い中で、米国PPIも予想を大きく上回る水準で出てきたため、アメリカでは金利が再度上昇を始めており、昨年末以来の3.9%に達しました。

この辺りは、以下のニュースレターで予想していた通りの展開となっています。

今の債券市場はどの程度の利上げを織り込んでいるのか

さて、長期金利が上昇しているのは、債券市場がインフレの長期化に伴う、利上げの増加を織り込んでいるからです。

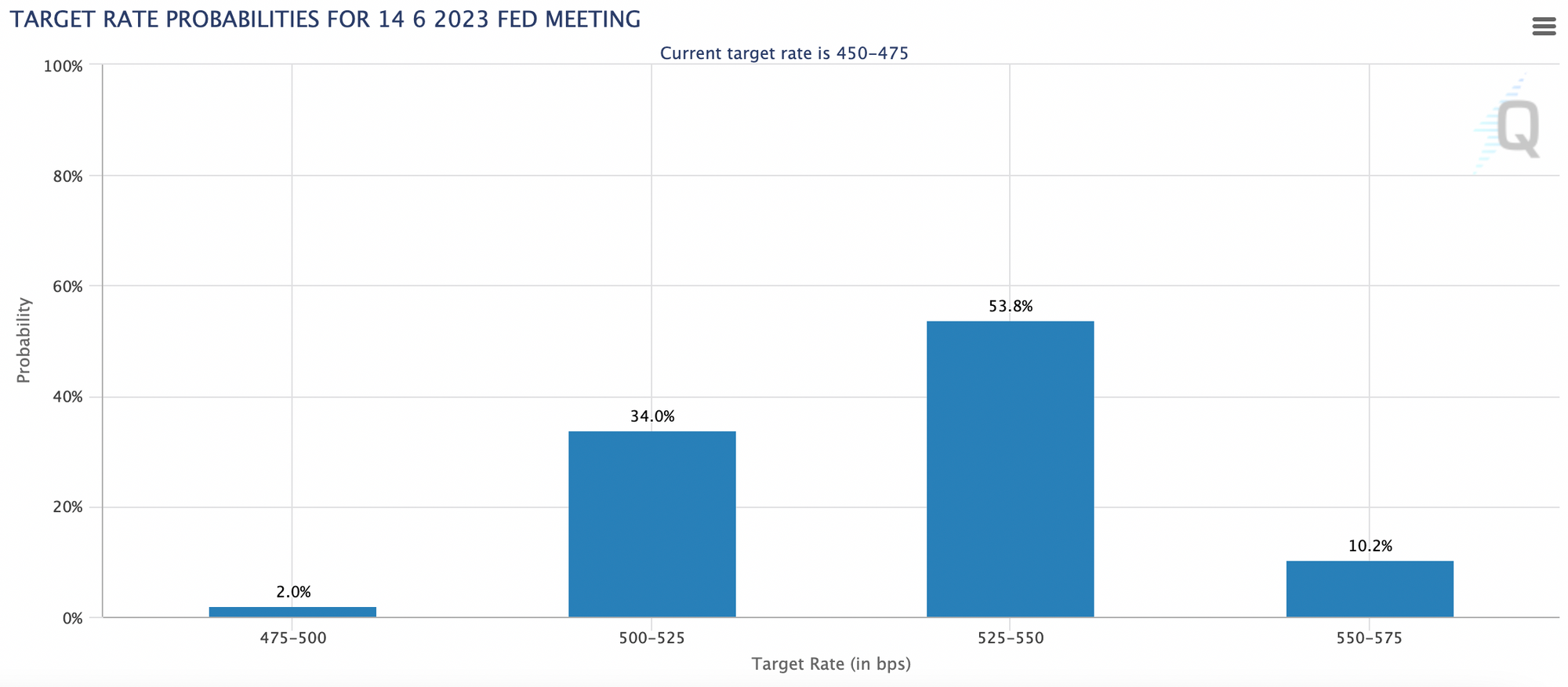

では、現在の債券市場はどの程度の利上げを織り込んでいるのかというと、以下のグラフの通り、2023年6月のFOMCでFF金利が5.25%-5.50%になると予想しています。つまり、現在の水準である4.50%-4.75%から、あと3回は利上げがあると考えているということです。

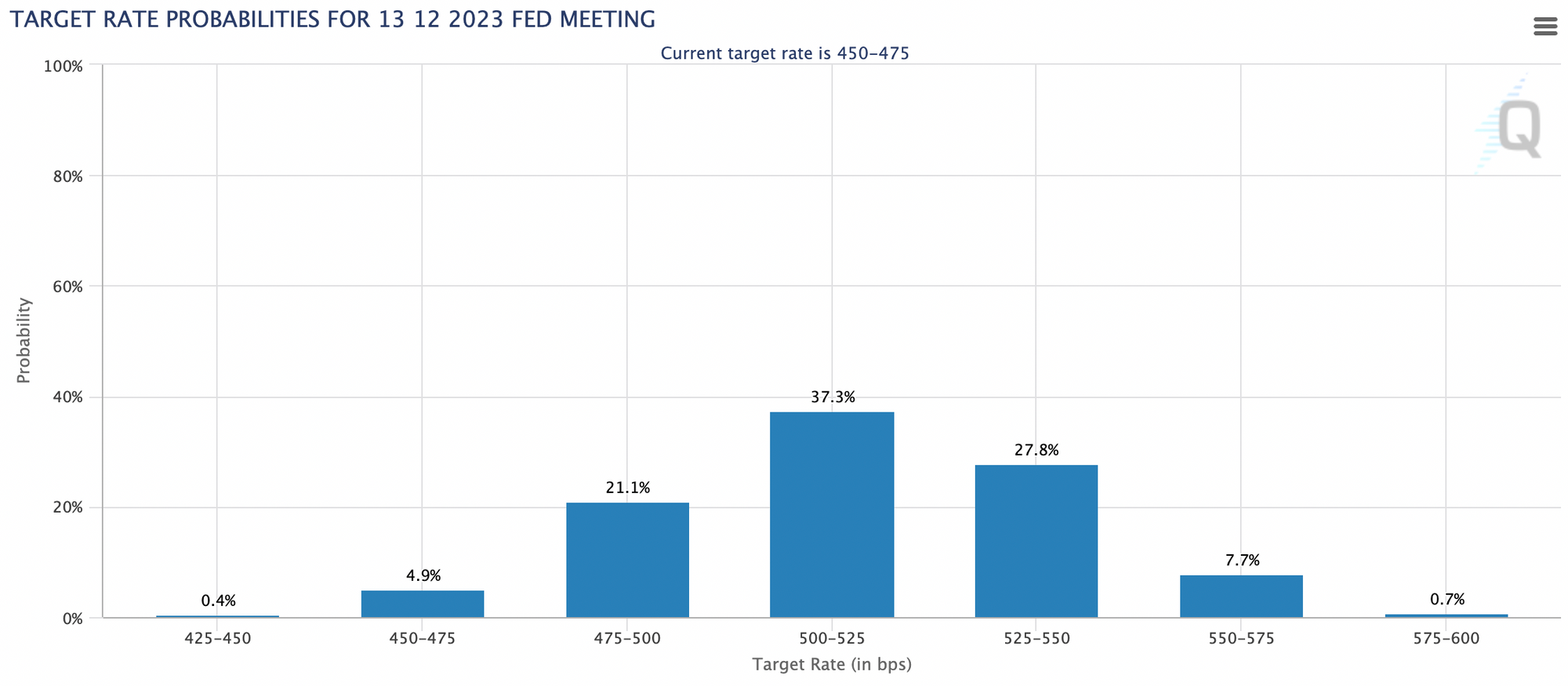

また、今年の年末時点のFF金利としては、6月のピークから5.00%-5.25%まで1回の利下げがあるというのが多数派の意見となっています。

年初の債券市場のコンセンサスは、FF金利が5%を超えることはないというものであったことを考えると、随分と引き締め方向に市場参加者の意識が振れていることが分かります。

結論

※以下はニュースレター(無料)の登録者向けの限定コンテンツです。