Indeeed掲載求人数は減少トレンド、米国の賃金インフレも減速に向かう

収まりやすいインフレと収まりにくいインフレ

インフレには収まりやすいインフレと収まりにくいインフレがあります。

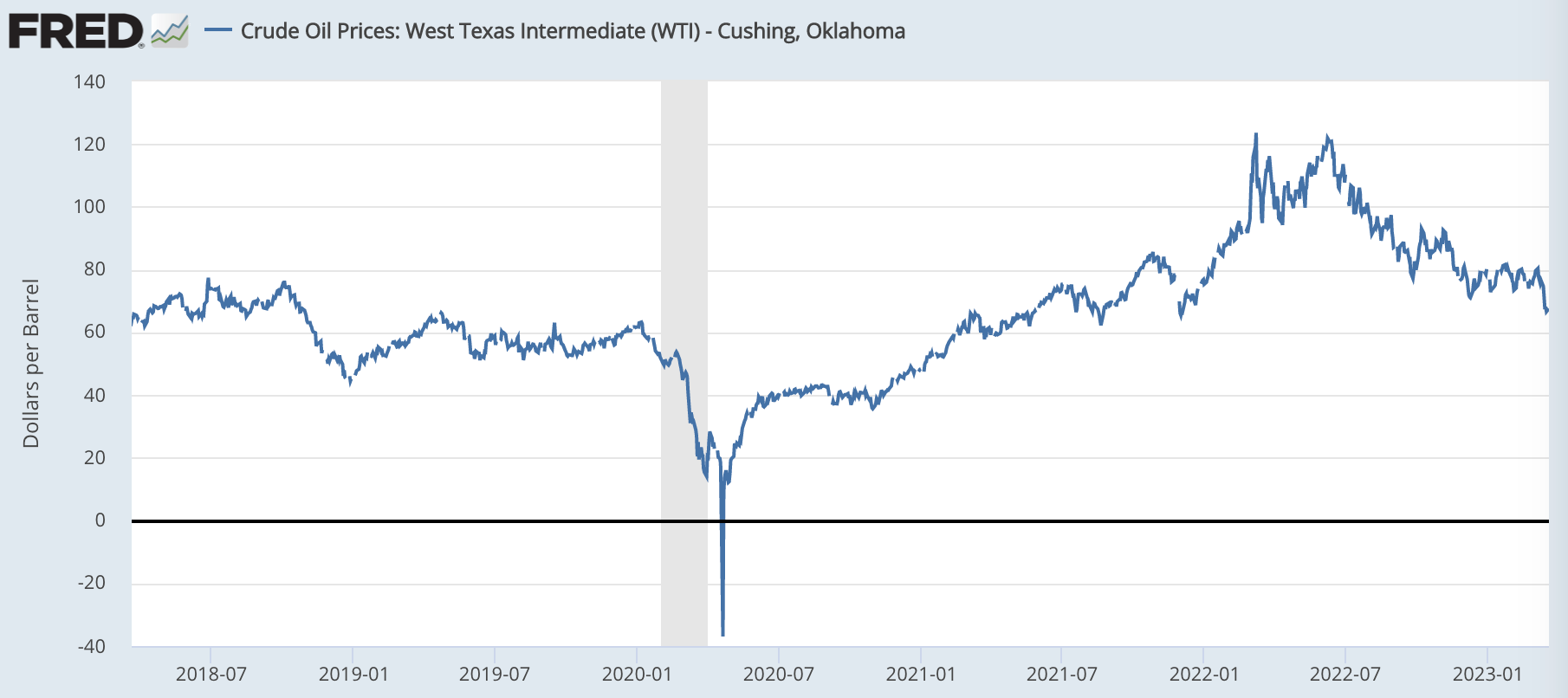

前者の例としては、原油などのコモディティがあげられます。このような金融市場で取引されている商品は、FEDの金融政策の影響を受けやすく、価格が高騰しても利上げ等の引き締め的な金融政策を行うことで比較的容易に価格を下げることができます。

実際、新型コロナ以降の金融緩和で上昇していた原油価格は、2022年にFEDが急激な利上げを開始したことで下落に転じています。

金融に詳しくない人の間では、原油価格の高騰理由をウクライナの戦争に求めることも一般的ですが、こちらのグラフをみると原油価格は基本的に金融政策によって動いていることが分かります。

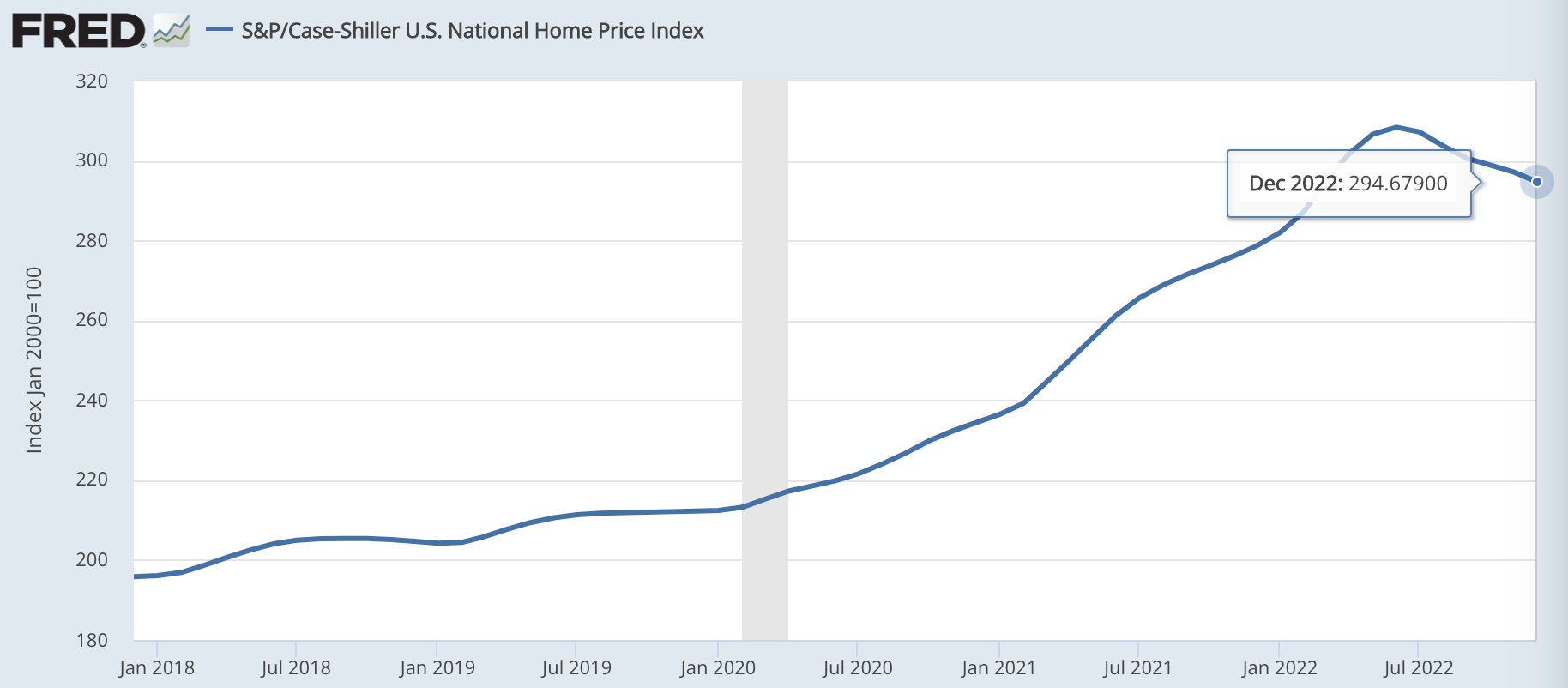

また、コモディティほどではありませんが、住宅価格も金融政策によってインフレを抑えやすいです。金利が上昇すると住宅ローンを借りて家を買うのが難しくなるからです。

主要な住宅価格指数であるケース・シラー指数をみると、利上げによって住宅価格のインフレが止まり下落に転じていることが分かります。

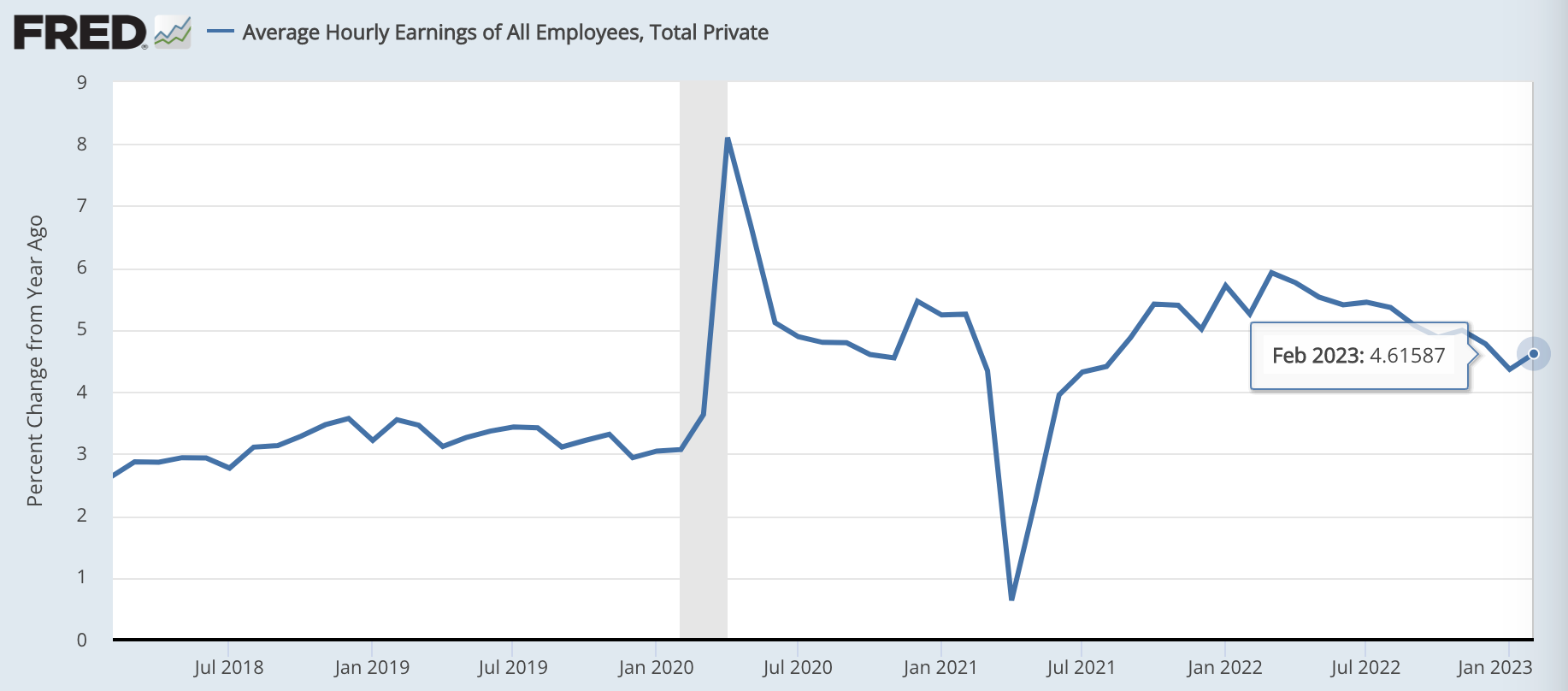

逆に、インフレを止めるのが難しいことで知られているのが賃金です。

最後まで残る賃金インフレ

原油価格や住宅価格といったものは金利によって需要に影響を与えることができるためインフレを抑えやすいのに対して、雇用というものは現に人手が足りていないわけですから「金利が上がるから人を雇うのをやめよう」という判断にはなりません。

賃金の上昇に歯止めをかけようと思うと、人手不足感が解消される水準まで、世の中の仕事を減らさなければいけない、つまり景気を悪くしないといけないのです。

景気が悪くなって失業率が上がれば、「賃金が上がらないなら転職する」といった労働者の発想も抑えることができるので、企業は労働力を確保するために賃上げ競争を行う必要がなくなります。

現在、FEDは2023年末に失業率が4.5%まで上昇すると予想しています。今の失業率が3.6%ですから、0.9ポイントの上昇です。そこまで景気を冷やして、ようやく賃金インフレが収まるとFEDは考えているのです。

実際に賃金のインフレ率を見てみましょう。原油価格や住宅価格はインフレが止まるだけでなく、すでに下落、つまりデフレに転じているのに対して、賃金は今でも前年比4.6%といった水準で上昇を続けています。

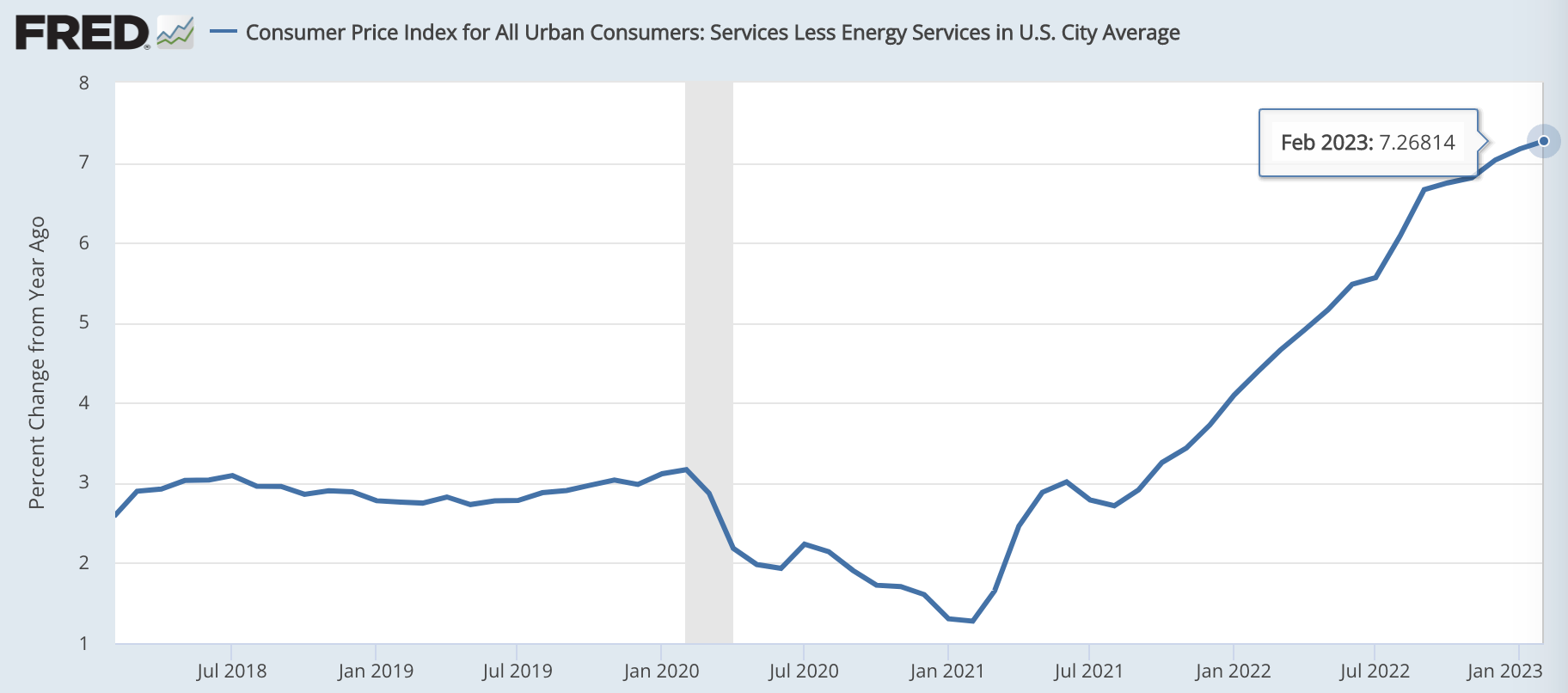

賃金のインフレが収まらない限り、企業は商品・サービスへの価格転嫁をやめないので、本当にインフレが収まることはありません。

それは、人件費の影響をダイレクトに受けやすいサービス業の価格指数において、前年比+7.2%という高水準のインフレが続いていることを見ても明らかです。

求人数は減少トレンド

では、アメリカではFEDが意図するように順調に景気が冷えて、雇用が減っているのでしょうか。全米の雇用統計をみると、基本的にはまだまだ強い数字が出ており、雇用状況は堅調なままです。

そんな雇用状況の今後を占うにあたっては、どのくらい求人数があるかを見るという手があります。求人数が減っているのであれば、徐々に雇用状況も悪化して、失業率も上昇していくはずです。

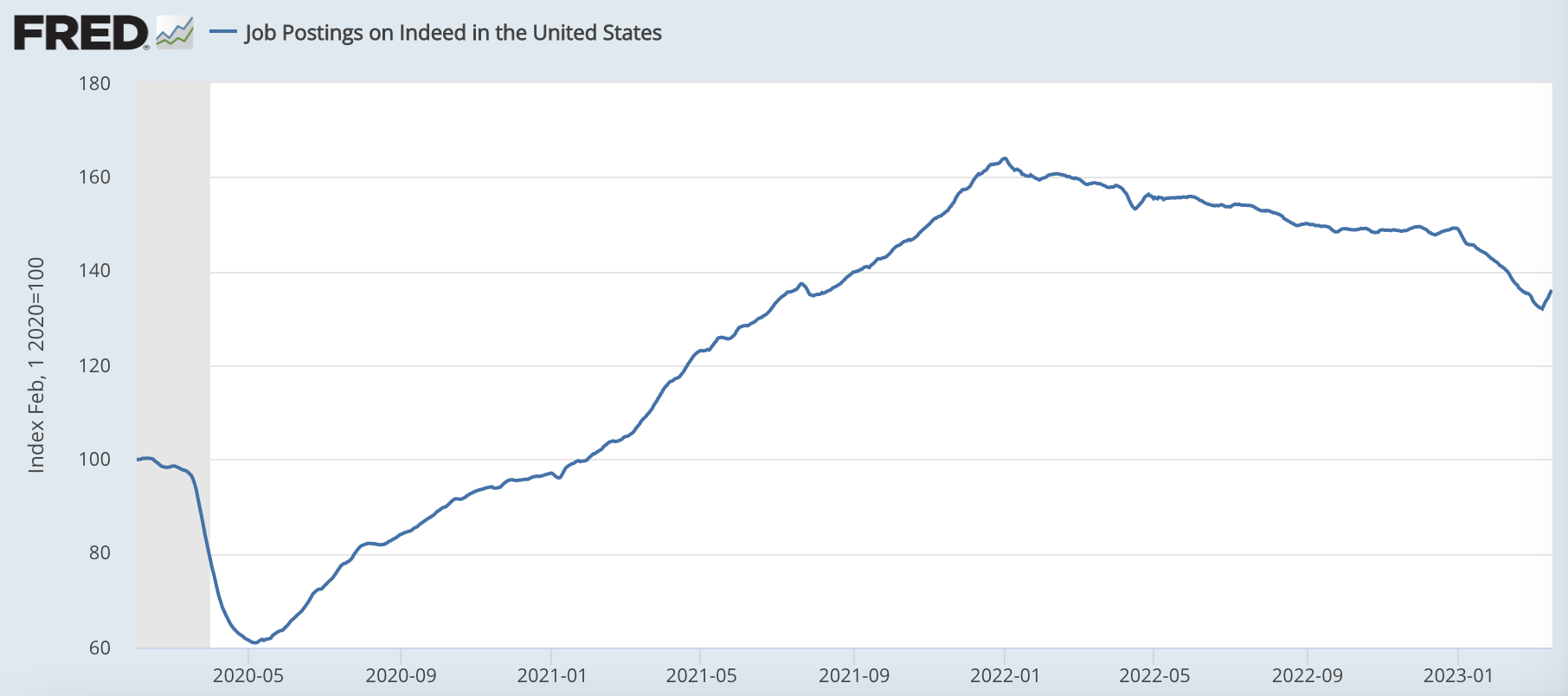

求人数を確認するために便利なのが、リクルート社が買収したアメリカの求人検索エンジンであるIndeedの求人数データです。

こちらをみると、2022年から求人掲載数は減少しており、特に2023年に入ってからは景気後退を警戒しているのか減少のペースが加速しています。求人数が順調に減っていけば、いずれは失業率も上昇して、賃金インフレも落ち着いてくるでしょう。

結論

※以下はニュースレター(無料)の登録者限定です。