国内CPI:日本の長期金利上昇には投資妙味があるか

日本の国内CPIは前年比+3.2%と前回から0.1ポイント低下したものの、エネルギー価格の下落による恩恵を除くとインフレは加速しています。6月以降は、エネルギー価格の前年比での下落という恩恵がなくなるため、インフレ率の下げ止まりや再加速が意識されるようになるでしょう。

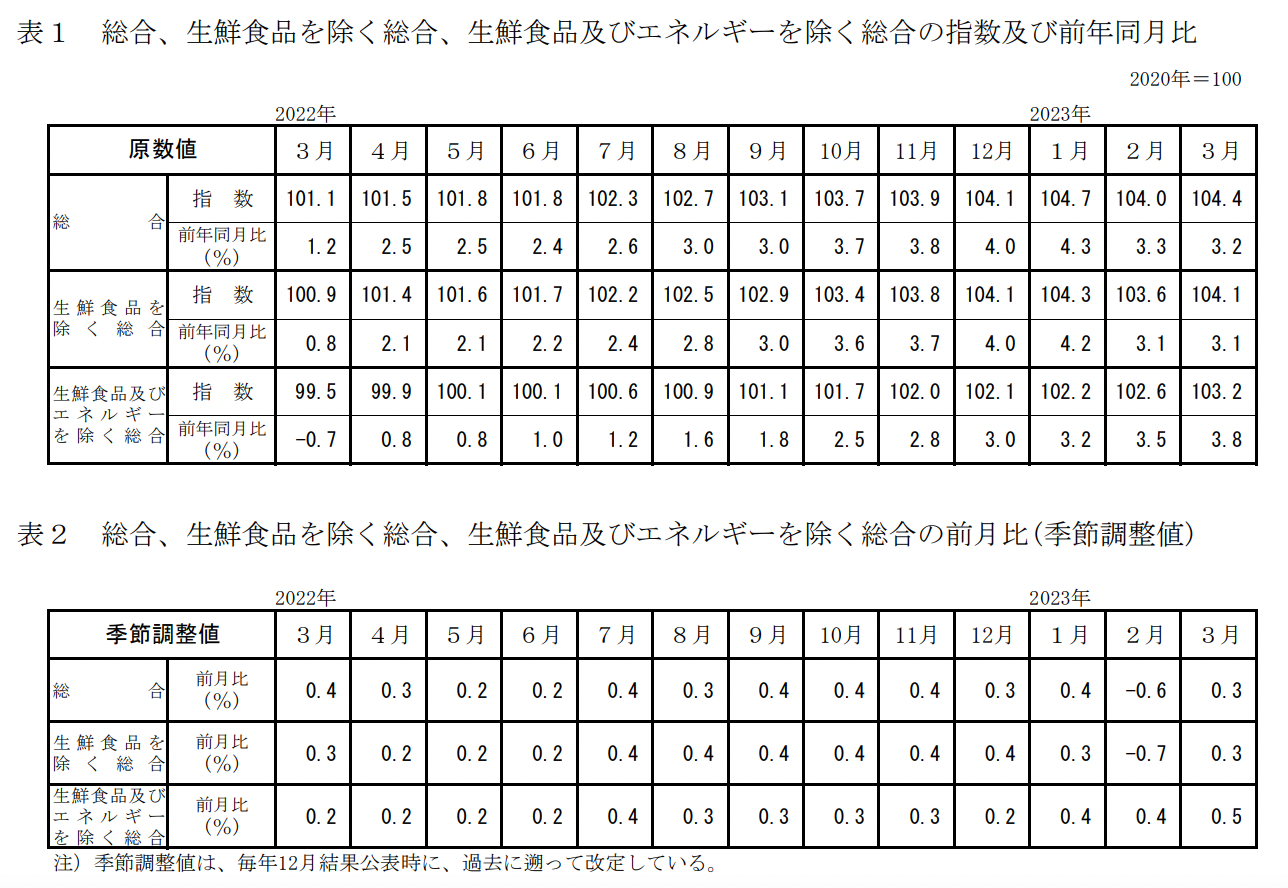

日本国内の全国消費者物価指数は前年比+3.2%

総務省が4月21日に発表した日本国内の全国消費者物価指数は前年比+3.2%で、前回の+3.3%からは0.1ポイントの減速となりました。

アメリカから数ヶ月遅れる形で、昨年の12月に前年比+4.0%とピークをつけた後、インフレは減速に転じて、+3.2%まで順調に下がってきました。

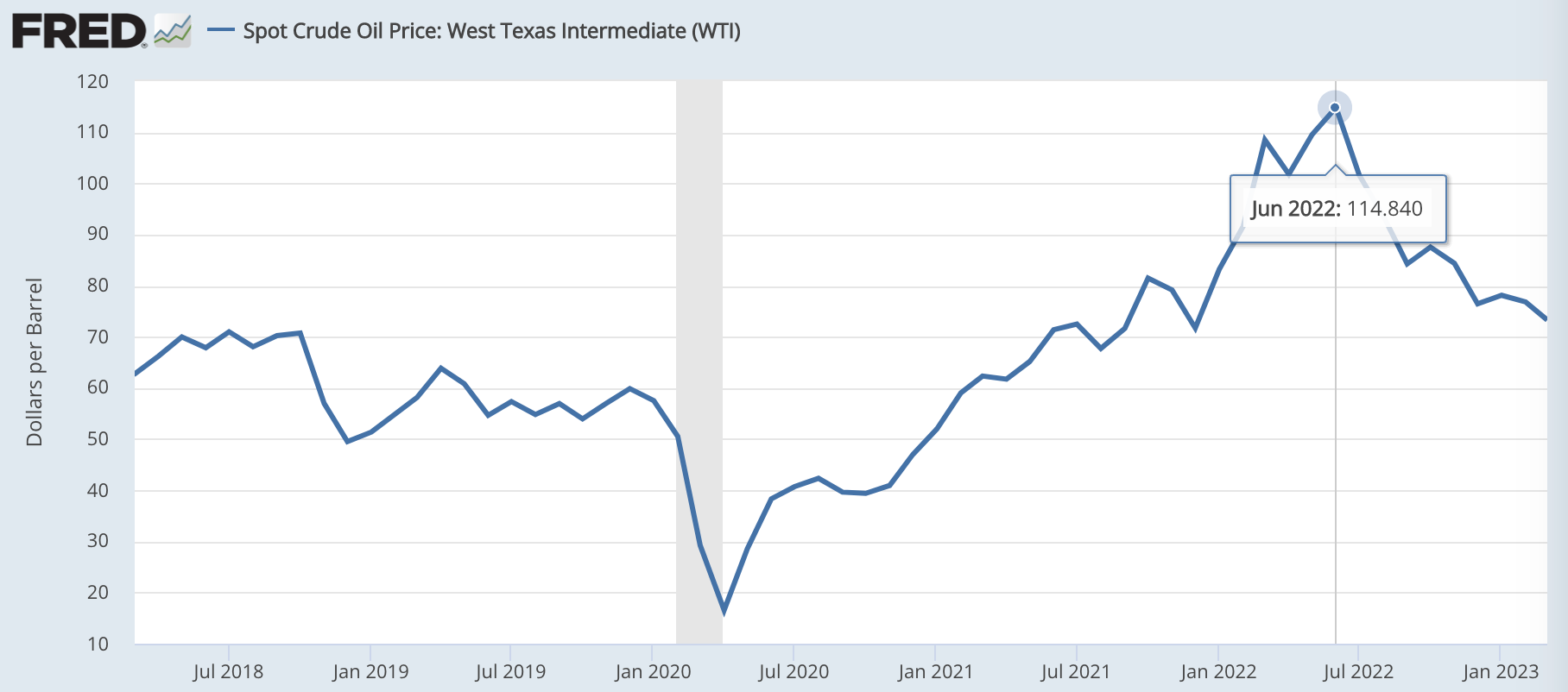

今年の3月〜5月には原油価格が昨年比で大きくデフレしているので、インフレ率が下がりやすいことは、以前から繰り返し述べてきた通りです。

インフレ率は前年比で見るため、昨年の原油価格が高かった分、今年の2月〜6月頃にかけては、エネルギー価格は大きなデフレ要因となります。エネルギー価格のデフレは、その他のインフレを今後もある程度まで相殺してくれるでしょう。

しかし、そろそろ5月ですから、その恩恵を受けられる時期も半分を過ぎています。

今後、原油価格が70ドル〜80ドルあたりに落ち着いてくると、エネルギー価格の影響が薄れて、日本のインフレ率は「生鮮食品及びエネルギーを除く総合」(コアコア)が示す数値の方に収束していくでしょう。

インフレ率の下げ止まりと再加速

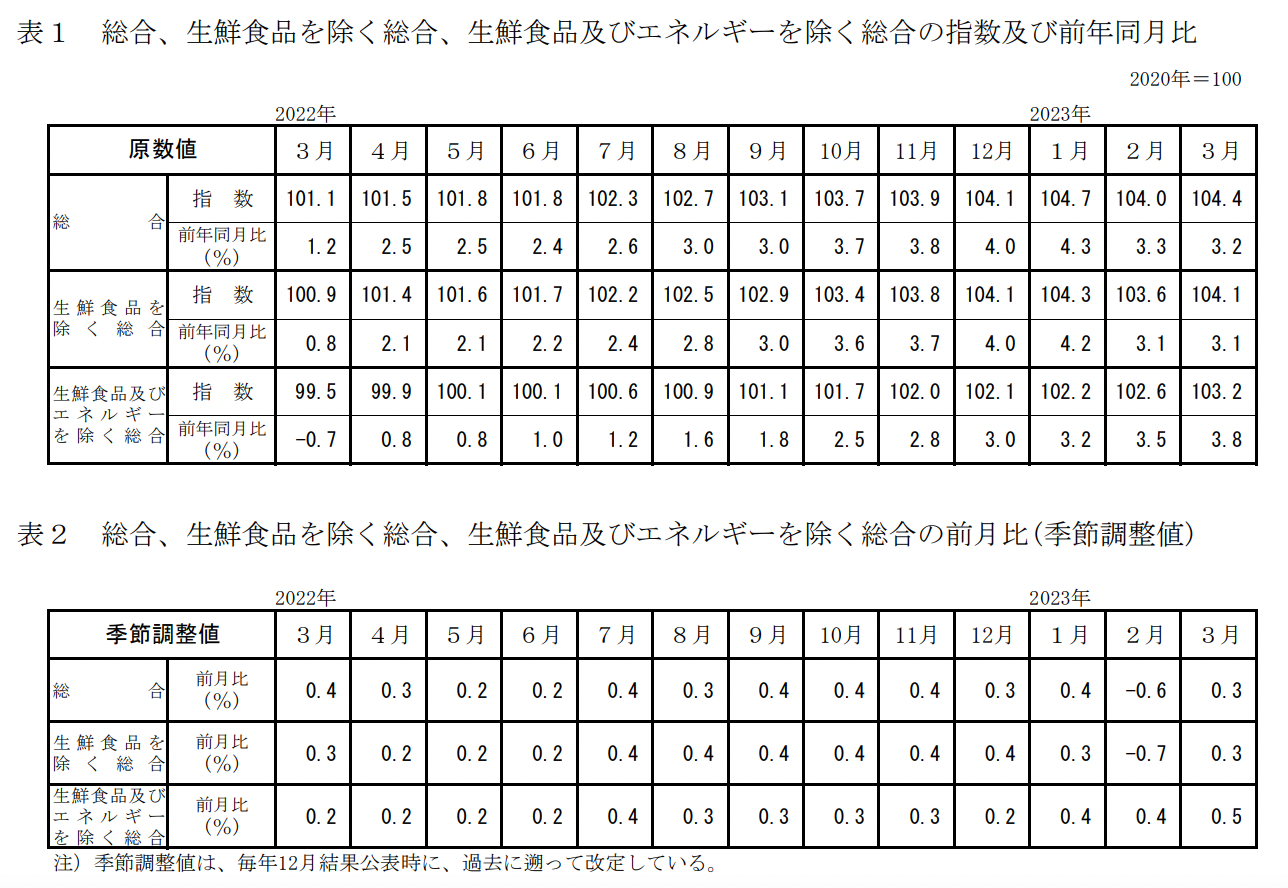

改めて、先ほどの消費者物価指数を見ていただくと、3月のコアコアは前年比で+3.8%です。前回は+3.5%ですから、0.3ポイントの加速となっています。

また、前月比でも3月のコアコアは+0.5%に加速しており、日本のインフレは根本的に収まっていないことが分かります。こちらが収まらない場合、エネルギーのデフレによる相殺効果がなくなる6月や7月以降、インフレが再加速することとなるでしょう。

さて、前月比+0.5%のインフレが続けば1年で+6.0%のインフレとなります。もしも前月比+0.6%に加速すれば、1年で+7.2%のインフレとなります。少し減速して、前月比+0.3%のインフレが続けば1年で+3.6%、前月比+0.4%のインフレが続けば1年で+4.8%です。

そう考えると、いずれにせよ現在の年利0.46%という長期金利はあまりに低いことが再認識されるように思われます。

結論:日本の長期金利上昇に投資妙味ありか

※以下はニュースレター(無料)登録者向けの限定コンテンツです。