5月FOMCでは0.25%の利上げを実施、FF金利はインフレ率を上回った

5月3日のFOMCでは、0.25%の利上げが実施され、FF金利は5.00~5.25%になりました。これはコンセンサス通りでした。これによって、FF金利はついにインフレ率(CPI)を上回る水準となりました。

FF金利はインフレ率(CPI)を上回った

さて、FF金利が5.00%〜5.25%になったということが何を意味するかというと、それはFF金利がインフレ率(CPI)を上回ったことを意味します。

振り返っておくと、前回のCPIが前年比+4.98%とぎりぎりで+4%台でしたから、今回のFF金利5.00%〜5.25%というのは、それを上回る水準だというわけです。

以下のニュースレターでも見たように、1970年代の高インフレを終わらせたポール・ボルカー議長のFEDも、景気後退時を除いて、常にFF金利をCPIよりも上の水準に持っていくことを徹底していました。つまり、今のFF金利を維持できる限り、インフレの再燃懸念は低いということです。

実際、FOMCの声明文からは「目先は引き続き金融を引き締めるのが好ましい」という文言が今回から削除されており、基本的にこれ以上にFF金利をあげる必要はないだろうというFEDの考え方が伝わってきます。

今の金利水準はいつまで続くのか

さて、次に気になるのは、今の5.00%〜5.25%というFF金利がいつまで維持されるのかということです。

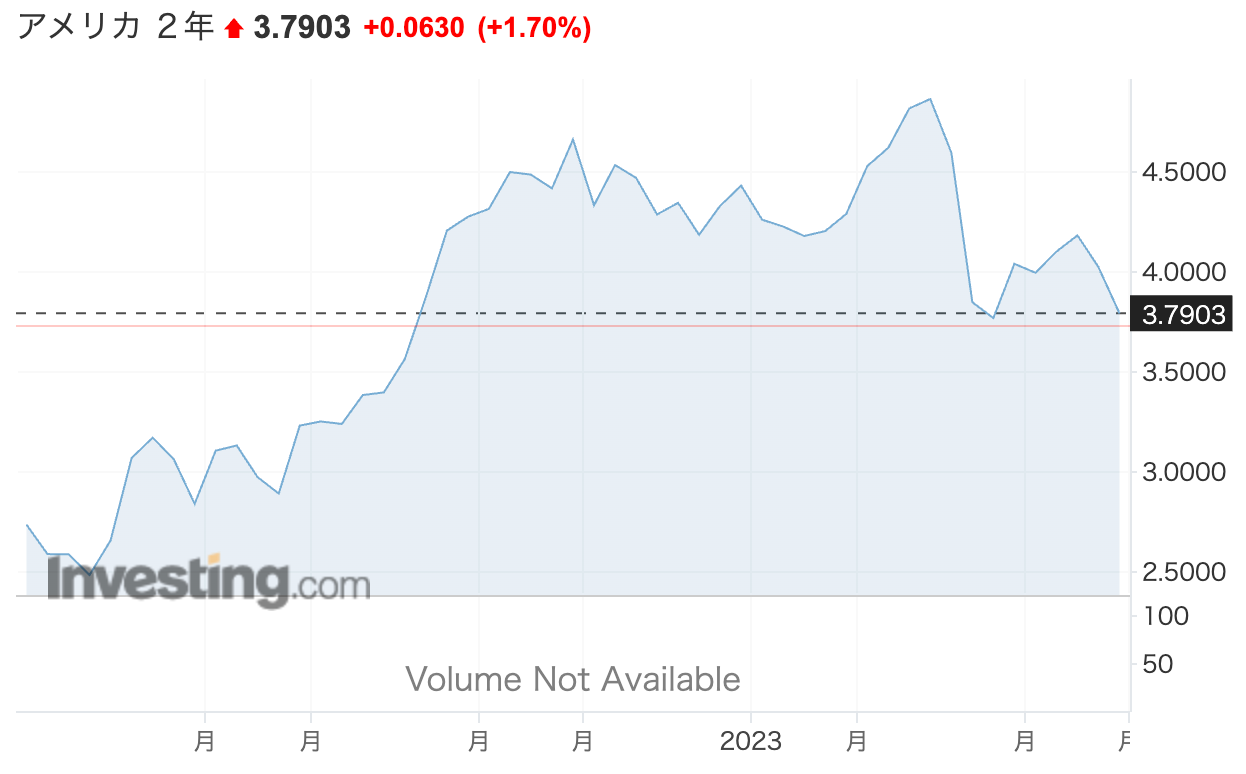

債券市場は当然「今のFF金利は維持できない」と考えており、米国2年債の金利は3.7%とFF金利よりも低い水準となっています。つまり、将来の利下げを織り込んでいるということです。

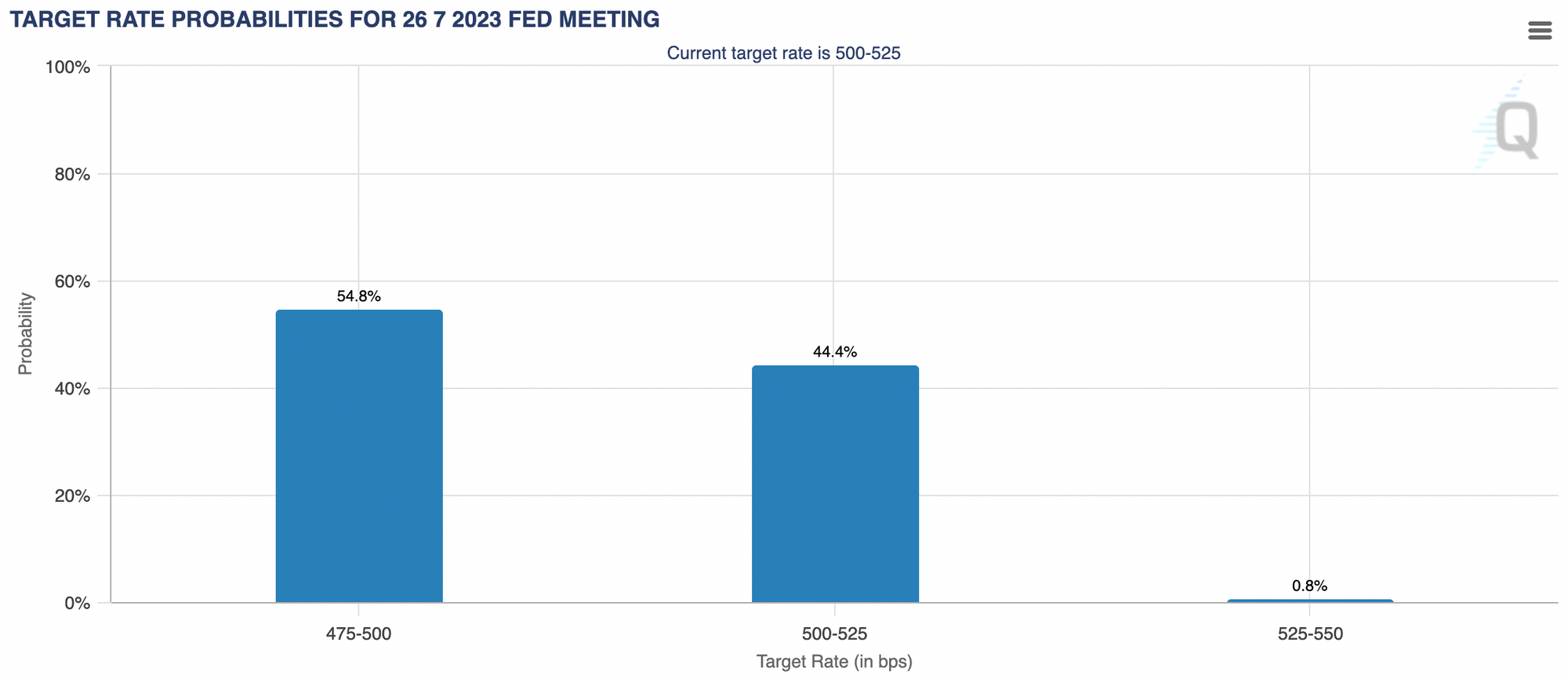

CMEの先物から推測される市場参加者のFF金利予想を見てみると、7月に開催される2回先のFOMCで早くも利下げが行われる(FF金利が4.75%〜5.00%になる)と予想している参加者が54.8%で過半数となっています。

一方、先日の米国指標総まとめで見たように雇用等に関する数値はまだ強いし、住宅価格も下げ渋りを見せ始めています。

この先、債券市場参加者の過半数が賛同するように2ヶ月以内に利下げを迫られるような事態が発生するのかといえば、そこまで強い確信は持てません。

少なくとも、今のインフレ率はまだターゲットの2%を大きく上回る5%程度の水準であり、インフレの減速も下げ渋りを見せ始めているのだから、FEDが「今後、何か良くないことが起きそう」というだけで先回りして利下げをすることは考えにくいです。

FEDは株価の下落で景気後退を察知することが多い

では、FEDは過去に何を見て景気後退を予想してきたかというと、それは株価の暴落です。

株式市場は景気を半年ほど先回りして織り込みにいくことが多いため、株式市場が暴落したのなら、いよいよ景気後退が近いのだろうということで、利下げを始めるわけです。失業率の上昇などを待っていては間に合わないため、株式市場を参考にするのです。

これは前回の2018年もそうでした。また、1980年代も株価が下落を始めるまで、FEDは金利を高く保っていました。

おそらく当時のFEDは実際のインフレ率だけでなく、株価をインフレの先行指標として見ていたのだと思います。そのため、1980年3月に株価が下落するまで、あるいは1981年1月に株価が下落するまで、それぞれ金融引き締めを続けたのでしょう。

株式市場の参加者は、インフレの減速をみて、金融緩和を予想して株価を上げたものの、FEDはその株価の上昇自体をインフレの元凶と考えたため、金融を引き締め続け、株価が下落してから、ようやく緩和をしたというわけです。

そうすると、「利下げを予想して、先に株を買いに回る」ということは、ある種の不毛なトレード戦術であることが分かります。なぜなら、FEDは「株価が下がったら、利下げを始める」のだから、先に株を買い上がったら、いつまでも利下げは来ないわけです。

今回、FEDは今後どんな方向にでも動けるようにニュートラルな立場をFOMC声明文の中で伝えました。つまり、今後のFF金利については先に何かを決めるのではなくて、毎月毎月の経済動向の様子を見ていきますよということです。そして、毎月毎月の経済動向を見ていったときに、(すでに景気後退のシグナルを発している債券市場を除いて)一番最初にシグナルを発する可能性が高いのは株式市場だと思います。

つまり、誤解を恐れずに言ってしまえば、今のFEDは「株式市場が景気後退を予測して下落するの待ち」だというわけで、そうであれば「Don't fight the FED(FEDに逆らうな)」という格言よろしく、基本的には一緒に株式市場の下落を待つのが正しいスタンスだと言えるでしょう。

先週のFOMC後から株価が下落を始めているのは、そうした事実に気付き始めたからではないでしょうか。

結論:引き続き、軽めのポジションを維持

※以下はニュースレター(無料)登録者向けの限定コンテンツです。