ソロス・ファンド運用担当者:プライベートクレジットは銀行の貸し渋りを埋められない

前回のレイ・ダリオのインタビューに続き、「Bloomberg Invest New York」のインタビュー内容をお伝えします。今回は、現在ジョージ・ソロスのソロスファンドを運用しているフィッツパトリック氏のインタビューです。

いま投資妙味のある資産クラスは住宅ローン証券

フィッツパトリック氏は、最初にいま一番投資妙味のある領域として、住宅ローン証券をあげています。

いま最も興味深いのは、退屈な資産クラスだが、住宅ローン証券だ。現在、主な保有者のうち3分の2である中央銀行と銀行が売りに回っている。金利のボラティリティも大きいため、その領域のバリュエーションは他の資産クラスに比べて、非常に安くなっている。それに、いくつかの地銀が経営破綻して、FDICがそのポートフォリオをオークションにかけているので、それも価格の下落に影響している。住宅ローン証券は唯一、興味深い資産クラスだ。

住宅ローン証券というのは、住宅ローンを証券化したもので、満期まで金利収益を受け取って、満期になると元本が償還されます。

不動産ローンの領域は、商業不動産ローンは今後が危険視されていますが、一般的な住宅ローンの借り手である個人については、バランスシートは過去数年の金融緩和で頑丈なため、あまり破綻の心配がなく、一方で中央銀行が金融引き締めのために、銀行がバランスシートの整理のために構造的に売らされているので、割安になっているということでしょう。

何かが安いときは、それがどうして安いのかを知りたい。住宅ローン証券については、明確でテクニカルな理由がある。私は、もっと多くの銀行が破綻すると思っている。これまでのようなサイズの銀行ではないだろうが、特に小さな銀行で破綻が起こるだろう。だから、住宅ローン証券の売りはさらに続くと思っている。それに、銀行はバランスシートを小さくして、デュレーションを短くしなければならないことに疑いの余地はない。銀行規制が更新されるからだ。

今後も住宅ローン証券の売りは構造的に続くということですから、投資するのであればETFではなく、単体の住宅ローン証券を買って、満期に元本の償還を受けるべきですが、個人投資家にはなかなかアクセスできない商品なのが残念なところです。

銀行は企業にローンを貸せなくなる

今年の銀行の経営破綻の問題は、米国債などの価格が下落したこともありますが、預金の引き出しによって、銀行がその米国債を売らなければならなかったことにあります。

銀行がこうした事態に対応しようと思うと、預金の引き出しに備えて、キャッシュをたくさん持っておく、つまり貸し出しや投資の量を減らすしかありません。また、米国の銀行規制もその方向で強化されるでしょう。

金融危機から立ち直るときは、保有資産のクオリティが重視された。だから、ストレステストのようなことが行われた。しかし、債務側のマネジメントはそこまで行われなかった。今となっては、私たちは預金が引き出されないという推測は間違っていたと知っている。名前はあげないが、昨日ある銀行が最も大口の預金者を失ったといっていた。他の銀行がFF金利+7%の預金金利を約束したからだ。

そうすると、銀行は貸し渋りを行うことになります。これはガンドラック氏なども指摘していた点です。

すでにプライベートエクイティなどに対するレバレッジド・ローンについては、以前からCLOとして証券化されて売り出されていたようです。

信用収縮は避けられない。銀行はもっと少ない金額しか貸すことができないからだ。レバレッジド・ローンの領域では70%がCLOで購入された。CLOの発行は2020年の水準だ。(中略)。今年の終わりにはCLOの40%が償還を迎える。だから、企業が借りられるお金は減っている。

投資家がいま保有しているCLOが満期を迎えた場合に、直近は金利が上がっていますから、次はもっと高い金利を求めることとなるでしょう。そうすると、銀行は企業向けローンを証券化して売るにも限界が出てくるので、貸し出し枠が回らなくなってしまうでしょう。

まとめると、銀行はこれまでのように企業向け融資を行うことができないということです。

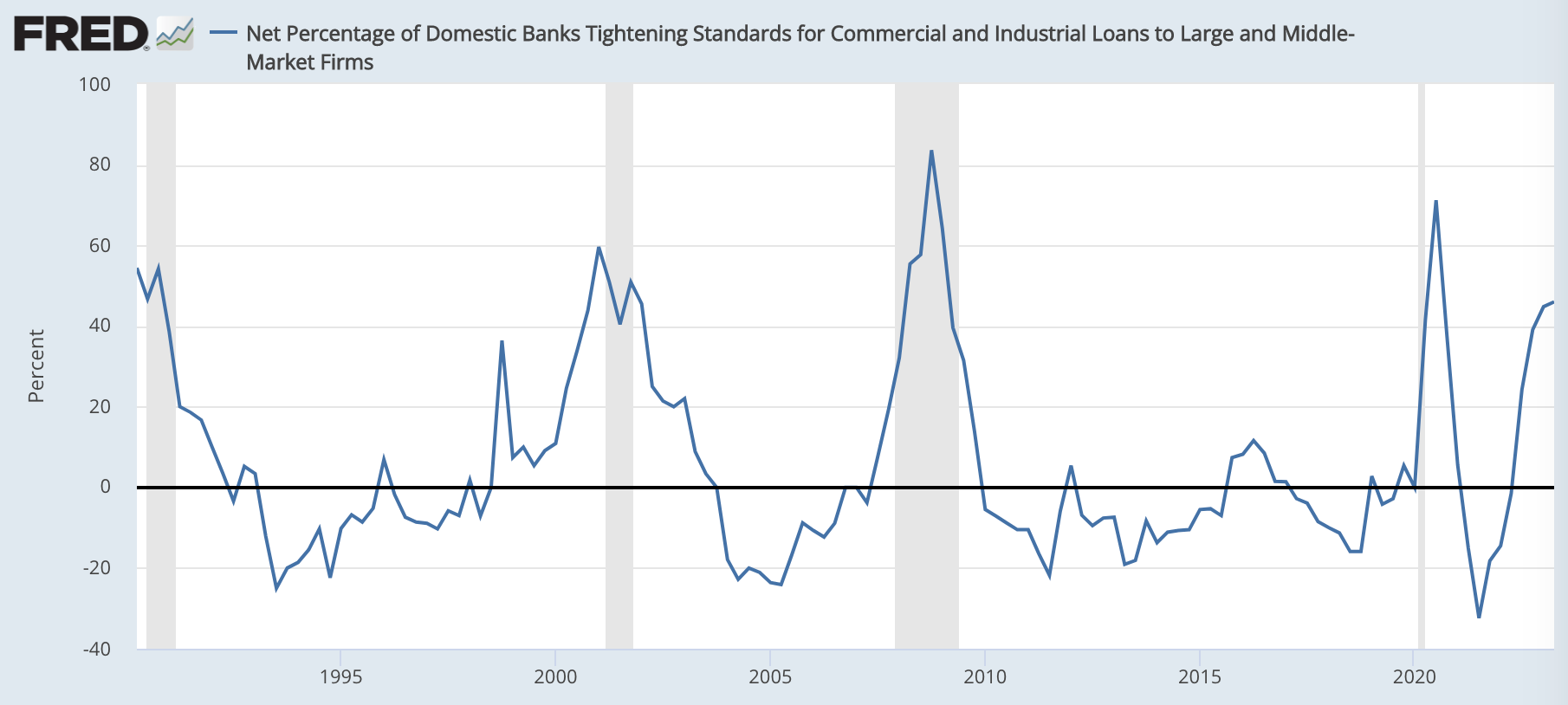

本ニュースレターでも、たびたび紹介しているように、銀行の融資審査の基準は、過去の景気後退時の水準に近い水準に、すでに達しています。

プライベートクレジットが銀行の穴を埋めるのは難しい

さて、ここ数年、銀行に代わって企業向けの資金を提供してきたのが、プライベートクレジットやシャドーバンキングと言われるエリアです。

金利ゼロで大量の資金を調達できたので、銀行が融資を行わないようなリスクの高い案件にも、ファンドが積極的に融資や投資を行ってきたわけです。そのため、銀行が貸し渋っても、その分をこうしたプライベートクレジットが埋めるのではないかという見方もあるようですが、フィッツパトリック氏はそうした見方を一蹴しています。

たくさんの人が、プライベートクレジットが大きく成長しているため、その領域を埋めるだろうと考えているが、それは正確ではないと思う。彼らは10年前よりは、たくさん貸すことができるが、それだけではあまりに大きなギャップがある。

また、銀行やプライベートクレジット以外に、債券を発行して金融市場で直接資金調達を行うという手もありますが、ハイイールド市場での資金調達も難しくなっていることは、以前ガンドラック氏が指摘していました。

ハイイールド債の市場は完全に停止してしまった。3月2日以降、ハイイールド債の起債は行われていない。また、ハイイールド債市場ではトリプルCのようなジャンク債とダブルBのような高品質の債券の間でスプレッドが大きく拡大している。

銀行からもプライベートクレジットからも、金融市場からも資金調達をできないのであれば、企業は破綻(デフォルト)するしかありません。興味深いのは、フィッツパトリック氏がそうした企業の破綻が人々の予想以上に長期間にわたって続くだろうと考えている点です。

デフォルトサイクルがやってくる。それはもうすぐ見えてくるだろう。そのマグニチュードと、さらに興味深いことに、そのデフォルトサイクルの期間は人々を驚かせるだろう。

損失に蓋をして、失われた10年へ

また、プライベートエクイティについても、自分のポートフォリオが実質的には大きく毀損しているのを隠すための資金調達で精一杯で、今後新しく投資を行っていくことは難しいだろうとしています。

プライベートエクイティ企業が最も多くの脆弱なローンを引き受けている。そうしたプライベートエクイティ企業が流動性と期限について、とてもアグレッシブに動くことになるだろう。だから、期限を引き伸ばしてごまかすといった行動をたくさん見ることになるはずだ。それも本当の待機資金を減らすことになる。

プライベートエクイティのような企業は、投資先の未公開企業の株式などの資産を常にマーク・トゥ・マーケット(市場価格で評価すること)する必要がないため、資金繰りさえ何とかなれば、そうした損失にふたをして誤魔化すことができます。

これは、バブル後の日本の金融機関が不良債権を見ないふりをしていたのに似ています。その結果、日本の金融機関は新たな融資などのリスクを取ることが難しくなり、経済がバブル後の失われた10年に突入したわけですが、今後のアメリカはまさにそうした環境になっていく可能性があるとフィッツパトリック氏は指摘しているように見えます。

結論:高金利の維持による経済破綻を待て

※以下はニュースレター(無料)登録者向けの限定コンテンツです。