逆イールドが解消して、不景気入りするのは2024年末の可能性もある

短期金利が長期金利を上回る逆イールドは、不景気の前兆として知られています。実際に、過去の例をみると、逆イールドが生じると、それが解消した直後に不景気に陥っています。

そこで、今回は逆イールドが解消するタイミングを考えてみます。

不景気の前兆として知られる、逆イールド

不景気の前兆として、多くの投資家が参考にしているのが短期金利と長期金利の「逆イールド」です。

通常、米国10年国債の金利(長期金利)は、米国2年国債の金利(短期金利)よりも高いことが一般的です。なぜなら、2年後に元本が償還される債券と、10年後まで待たないと元本が償還されない債券では、後者の方がリスクが高いから、その分、高い利回りを求められるからです。

しかし、「近いうちに景気後退入りする」と債券市場が予想すると、この関係性が崩れて、短期金利の方が高くなります。今が景気のピークで、今後景気が悪化するのであれば、景気の悪化にあわせて金利が下がることが予想されるからです。これを「逆イールド」といいます。

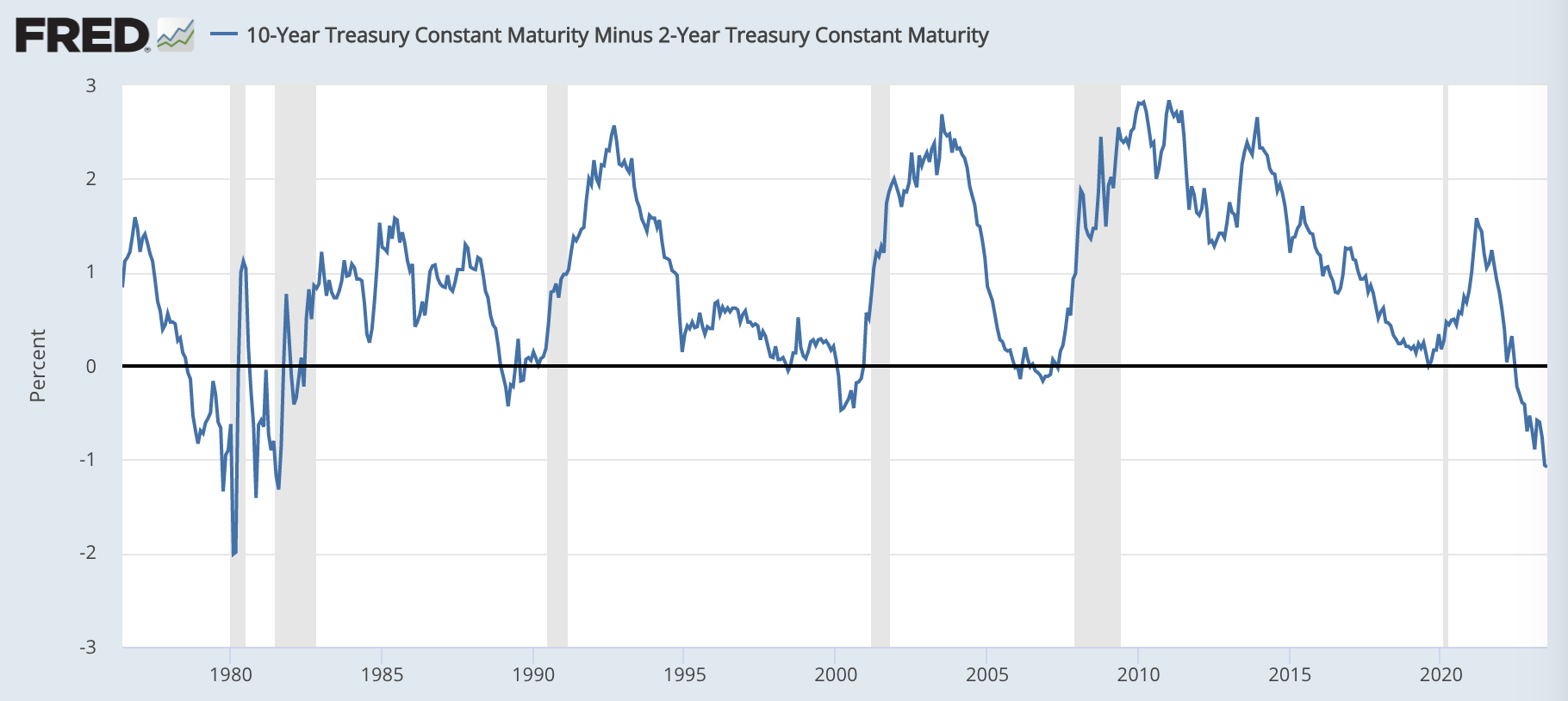

実際に、過去の10年金利 - 2年金利の推移をみると、景気後退(グレーの背景部分)の前には、10年金利 - 2年金利がマイナス(逆イールド)になっている期間が存在していることが分かります。

景気後退入りするのは、逆イールドの解消後

さて、逆イールドが景気悪化の前兆だと書きましたが、実際に景気後退入りする前には逆イールドが急速に解消して、10年金利 - 2年金利がプラス圏に浮上していることが分かります。

今が景気のピークだと債券が予想している間は逆イールドになり、いよいよ景気が下り坂に入ったと債券市場が判断すると、2年金利が低下するので、逆イールドが解消するわけです。

今回も同じパターンが起こると考えるならば、すでに逆イールドが生じているので、近い将来、景気後退が訪れることが予想できます。あとは、逆イールドが解消に向けて動き始めると、いよいよ景気が下り坂に入ったと判断することができます。

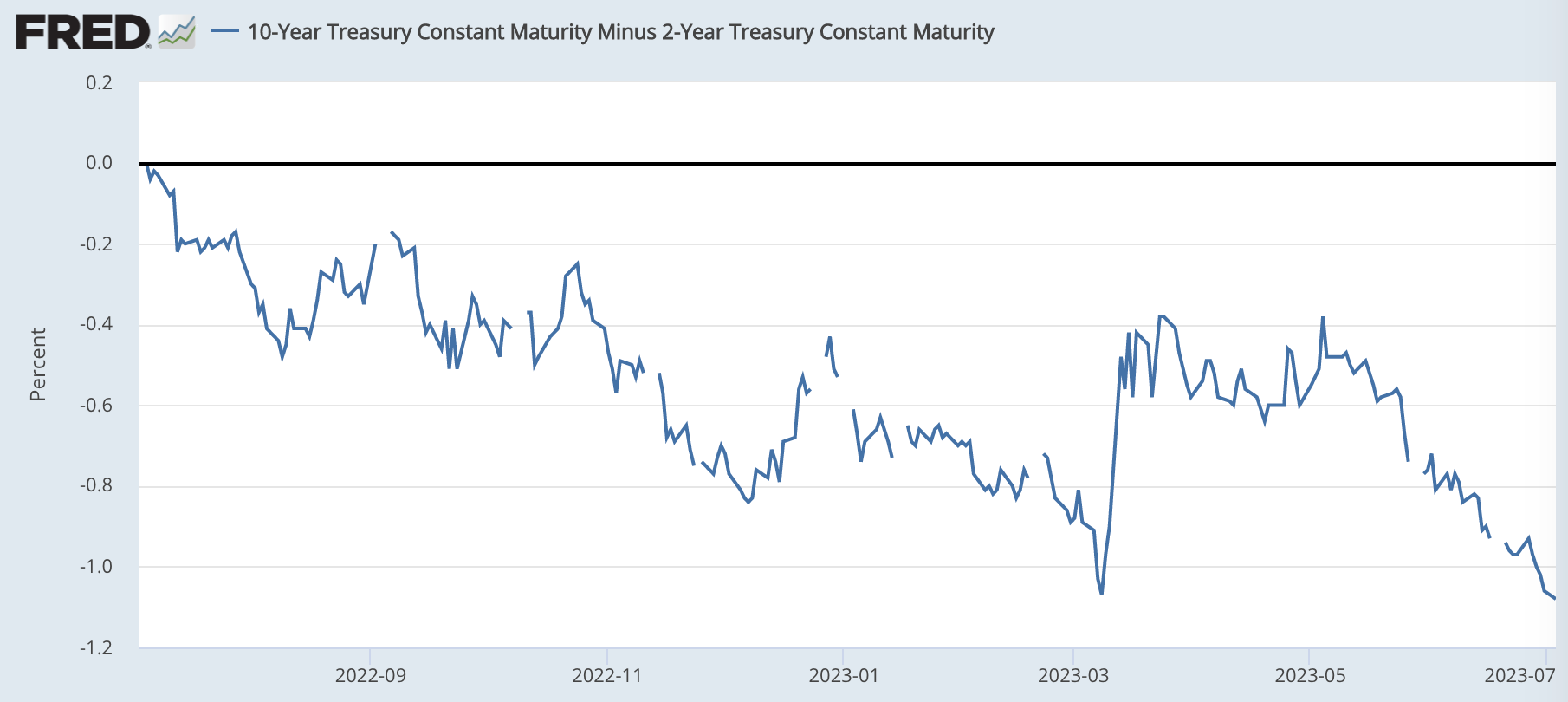

例えば、今年の3月にシリコンバレー銀行の破綻などが起こった際には、逆イールドが解消に向けて動き始めたかに見えました。しかし、FEDが迅速に対応したこともあり、逆イールドの解消は生じず、再び逆イールドは深まっていきました。

逆イールドが解消するのはいつ?

さて、ここからは今回の逆イールドが解消するタイミングがいつになるかを考えてみたいと思います。

まず、米国10年金利の推移を見てみると、ざっくりと3.5%〜4.0%の間を推移しています。

つまり、逆イールドが解消する、言い換えると、10年金利 - 2年金利が0になるためには、2年金利が3.5%〜4.0%あたりまで下がる必要があります。

もちろん、10年金利が下がれば、2年金利もさらに下がらないと逆イールドが解消しませんが、2年金利が3.5%〜4.0%まで下がり、10年金利がさらに下がるタイミングというのは、それは債券市場が強烈に景気後退を織り込みに動いていることを示すので、そこから逆イールドが解消するのは時間の問題でしょう。

ですから、基本的には2年金利が3.5%〜4.0%あたりまで下がるタイミングを考えれば良いということになります。

さて、短期金利である米国2年国債金利は、超短期金利であるFF金利におおむね連動します。直近は、2年金利が4.9%程度であり、FF金利が5.00%〜5.25%ですから、どちらもおおむね5%程度です。

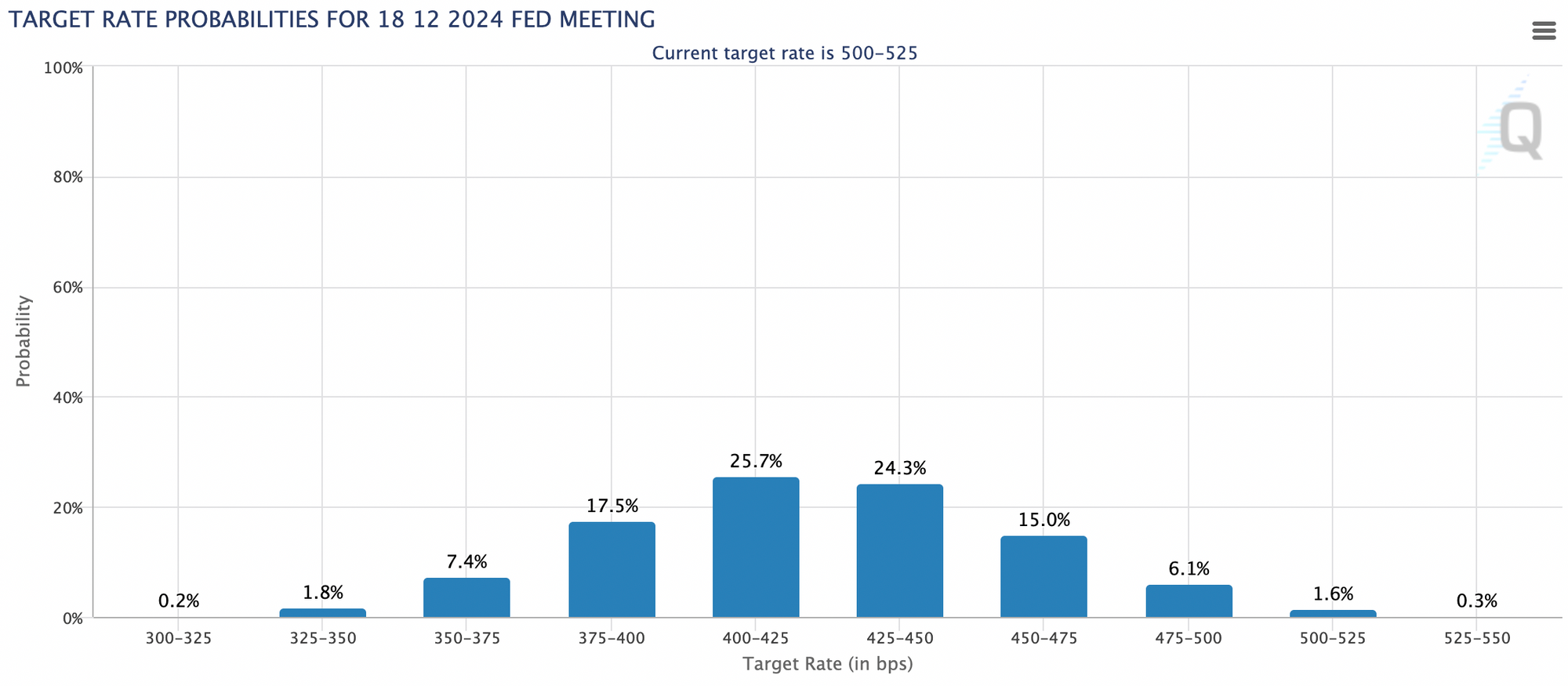

いま、CME債券先物市場の参加者が織り込んでいる、将来のFF金利をCMEのサイトで確認すると、FF金利が4.00%〜4.25%になる確率が最多となるのは、なんと2024年12月のFOMCです。

ここから見えてくることは、逆イールドが解消する、すなわち景気がいよいよ下り坂に入るのは、案外先かもしれないという事実です。

結論:引き続き様子を見るものの、柔軟に考える

※以下はニュースレター(無料)登録者向けの限定コンテンツです。