米6月小売売上高は、前年比+0.5%で実質マイナス

6月の米国小売売上高は前年比+0.5%、前月比+0.2%でした。

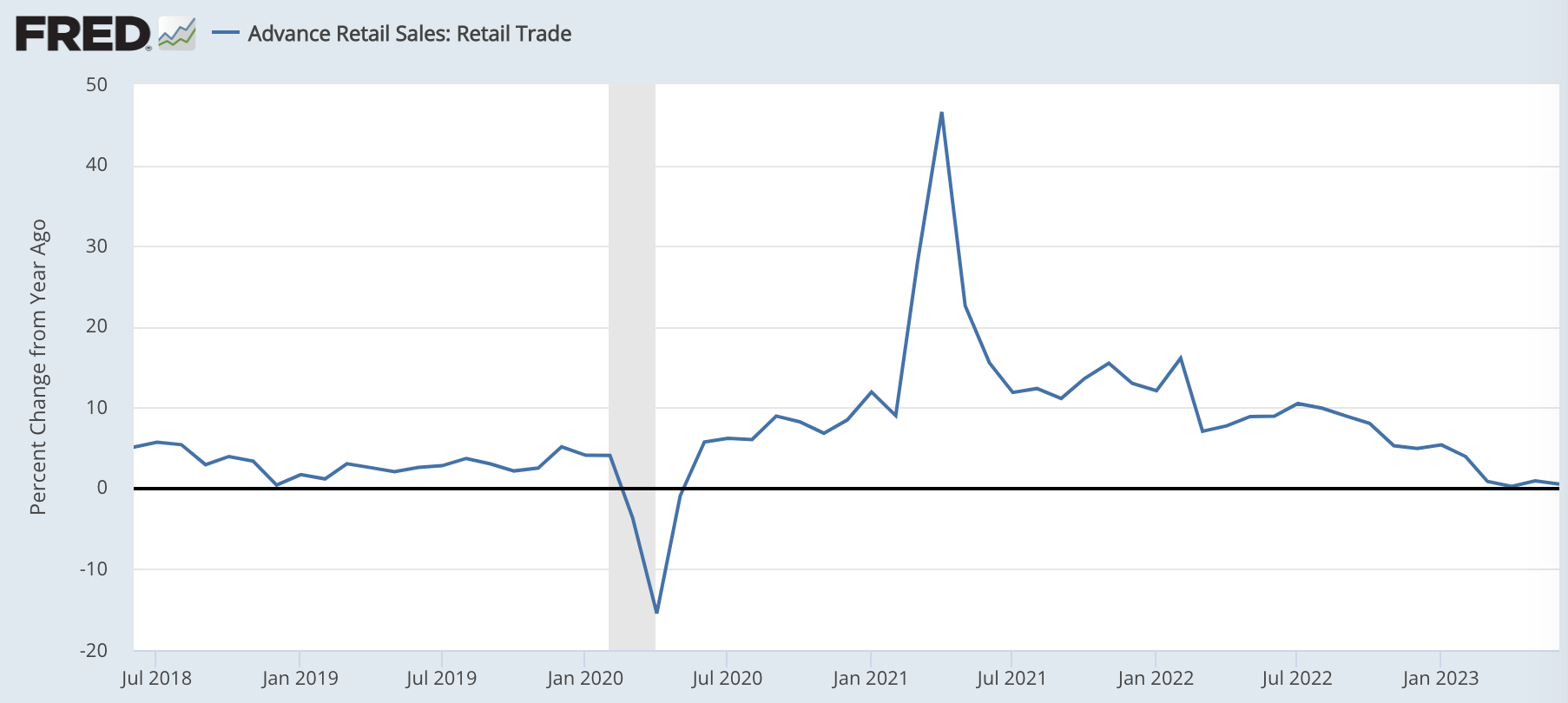

直近数ヶ月の米国小売売上高は、名目ベースではぎりぎりプラスを維持しているものの、実質ベースではすでにマイナス成長となっています。

今後のインフレ率次第では、名目ベースでのマイナス成長入りも考えられますが、その場合は景気後退が強く意識されるでしょう。

米6月小売売上高は前年比+0.5%

米国の6月小売売上高は前年比+0.5%でした。前月比は+0.2%でした。

直近の消費者物価指数(CPI)が前年比+3.0%であったことを考慮すると、実質ベースでは小売はマイナスになっています。

名目ベースではプラスを維持しているものの、実質ベースではマイナスというのは、ここ数ヶ月の米国小売売上高に共通して見られる傾向です。

最近の小売売上高をどう考えるか

最近の小売売上高を素直に受け取ると、さらにインフレ率が低下した場合には、名目ベースでもマイナス成長になると考えられます。

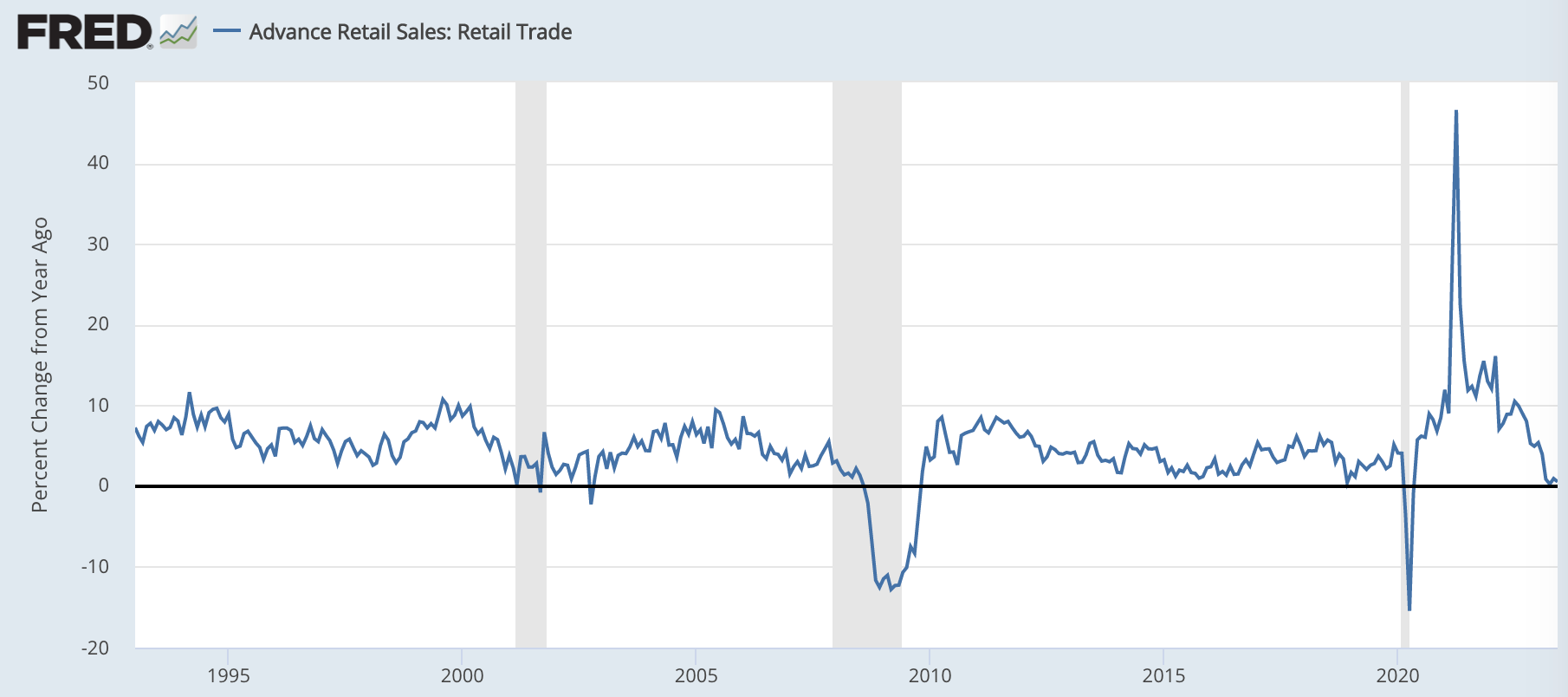

以下のグラフを見ていただくと、小売売上高の前年比がマイナス圏に入ると、景気後退入りする傾向が見られることが分かります。

このままインフレ率が順調に低下して、米国小売売上高の前年比がマイナスとなるかは定かではありませんが、グラフを見る限り、大きな方向性としては、米国小売売上高は景気後退入りが近いことをシグナルしているといえそうです。

その先を予想するのは、さらに困難です。

例えば、ドラッケンミラー氏は、すでに銀行のバランスシート等が傷んでいる中で、景気後退を迎えると、大きな混乱が起こる可能性があると注意を促しています。

銀行は、貸倒れによる損失が始まる前にバランスシートの問題に陥っている。2%〜2.5%の金利で米国長期債を大量に買い込んだことによる、負債と資産のミスマッチがあるからだ。今その負債側のコストは5%になっている。だから、景気後退に入る前に、すでに銀行のバランスシートは痛んでいる。そこに通常の景気後退で発生する商業不動産やクレジットカードなどのローンの貸倒れを積み重ねて、さらに巨大な資産バブルがあったことや、過去に類を見ないほどの急速な利上げがあったことを考慮すると、非常に悪いことが起こる可能性に目を向けておかないのはナイーブすぎる。

一方で、ついに景気後退入りして賃金インフレも止まるのであれば、FEDも高金利を維持する必要はなくなります。FEDが金融緩和に転じるのであれば、景気後退の影響を多少は緩和することができるでしょう。

金融緩和の規模次第では、インフレ第二波につながる可能性もあります。

結論:景気後退入りするなら米国短期債は投資妙味あり

※以下はニュースレター(無料)登録者向けの限定コンテンツです。