次の上昇相場で投資妙味のある3つのセクター

今回のポイント

- 次の株式市場の上昇相場でリターンを生む条件について、2つの要点が考えられる。まず、銘柄が大幅に割安であり、上昇余地が大きいこと。さらに、相場のテーマに関連した銘柄であること。

- 金利上昇局面で売り込まれたハイグロース株が、金利低下のテーマに関連し、リターンを生む可能性がある。ハイグロース株は金利上昇に弱いが、金利低下が進むとその逆の展開が期待される。

- ビットコインも金利上昇により売り込まれた資産の一つである。今後についてはポジティブな要因も存在する。

- 新興国への投資も検討しうる。米国の金利上昇が収束すると、ドル高が緩和され、新興国への投資が魅力的になる可能性が高まる。特に、フロンティア国への投資はリショアリングの恩恵を受けやすいと考えられる。

次の上昇相場で大きくリターンを生む条件

以前のニュースレターでは、利上げサイクル・金利上昇の局面が終わった可能性が高いことに触れた。

金利がピークを超えて、低下に転じるのであれば、(景気後退がなければ)株式にとってはプラスである。問題はどのような銘柄に投資妙味があるかだろう。

次の上昇相場で大きくリターンを生む条件としては、2つ考えられる。

- 上昇余地が大きいこと = 大幅に割安となっていること

- 相場のテーマになること = 「金利低下」の恩恵を受けやすいこと

つまり、大幅に割安なのでそもそもの上昇余地が大きく、また相場のテーマになることで多くの投資家が大幅に割安であることに気づいて実際に買い注文が入るということだ。

これから株式市場が上昇に入るとしたら、それは利上げ・金利上昇サイクルが終わったことを好感するものだろう。であれば、相場のテーマは「金利低下の恩恵を受ける銘柄」になるのではないか。

金利低下の恩恵を受けやすいハイグロース株

さて、2022年・2023年の金利上昇局面で多くの投資家に嫌われて大幅に売り込まれたセクターとしては、ハイグロース株がある。

ナスダックの小型株を集めた「NASDAQ US Small Cap Index」を見ると、ピークからの下落率は33%となっている。

ナスダックの中でも大型株をメインとした「NASDAQ 100指数」はピークからの下落率が12%であることを考えると、小型のハイグロース株の方が売り込まれたことが分かる。

この背景には、大型株のマイクロソフトやNVDIAがAIブームの恩恵を受けたという側面もあるが、それ以上に大きいのが金利の問題だ。

金利が高騰すると、近い将来の利益ほど高く評価され、遠い将来の利益ほど低く評価される。10年後の利益であれば、債券金利5%の10年分と競わされることになる。このように遠い利益ほど、金利の上昇が累積で効いてくるので、低く評価されるのである。

GAFAMあるいはマグニフィセント7(GAFAM + Tesla + NVDIA)と呼ばれるような大型株はすでに利益を生んでいるため、株式の中では、金利上昇に対して相対的に強い。一方で、目先はまだ赤字のようなハイグロース株は金利上昇にめっぽう弱い。これが金利上昇局面における両者のパフォーマンスの差(-33% vs -12%)となって現れたといえる。

しかし、今後は金利の低下がテーマとなるのであれば、この逆の展開が考えられる。つまり、ハイグロース株の方が金利低下の恩恵を強く受けるため、戻りが大きいということだ。

具体的な銘柄は読者の皆様に考えていただきたいものの、2020年〜2021年の米株ブームで人気だったハイグロース株の中には、株価が半分以下になっているものも無数にある。

たとえば、エムスリーの海外版であるDoximityは株価がピークから5分の1になっている。

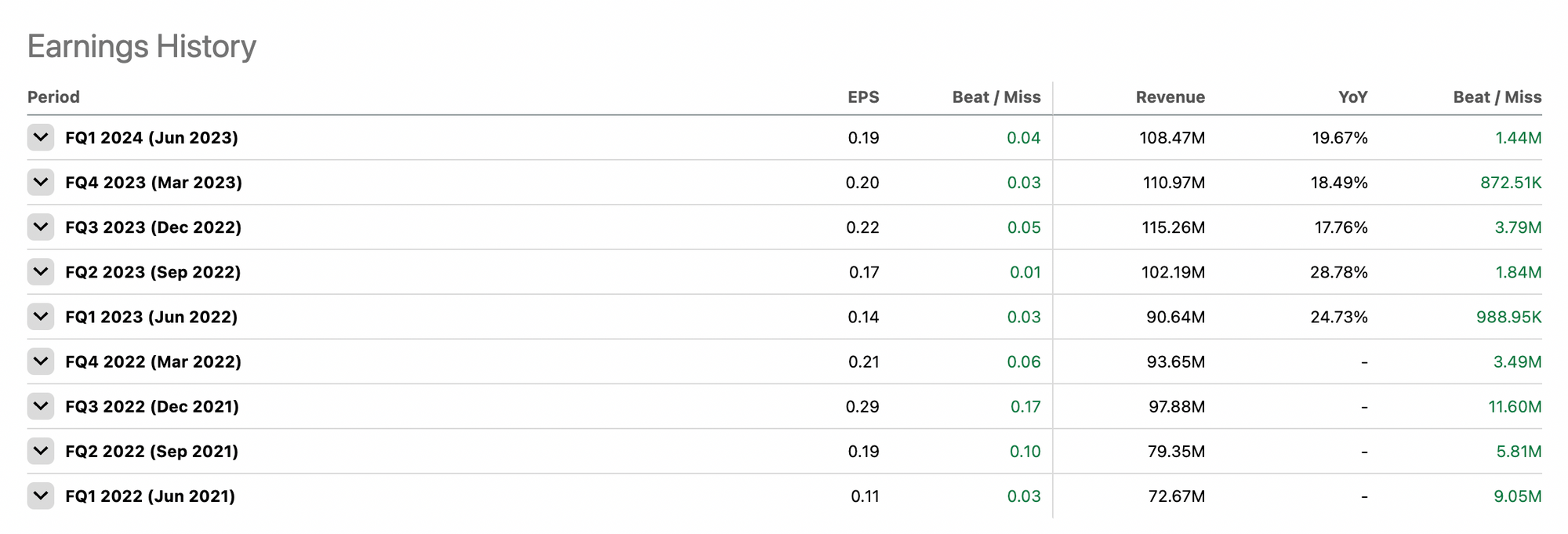

では、業績が悪化しているのかといえば、売上・利益ともに安定してアナリスト予想を上回っており、売上は2桁成長を続けている。

このように金利上昇の逆風によって、業績と株価の推移がちぐはぐになっているハイグロース株には投資妙味があるといえよう。

すでに上昇を始めているビットコイン

金利上昇を受けて、嫌われて大きく売り込まれたものといえば、ビットコインも同様である。

今年に入って上昇を続けているが、まだピークからはざっくり半値の状態にある。

FTXの破綻、規制の強化など、しばらく暗号資産業界にはネガティブなニュースが続いていたが、直近のブラックロックによるETF申請、来年には半減期を迎えるなど、ポジティブなニュースが控えている。

為替リスクの減る新興国株

最後に新興国が考えられる。

新興国に投資する際に一番難しいのは為替の問題だ。株価が上がったとしても、その国の通貨がドルに対して下がった場合、為替で損をするので、期待通りのリターンが得られないからだ。

しかし、米国の利上げ・金利上昇が終わるということは、ドル高も一段落する可能性が高い。ドル安局面になれば、新興国に投資家の目が向かう可能性があろう。

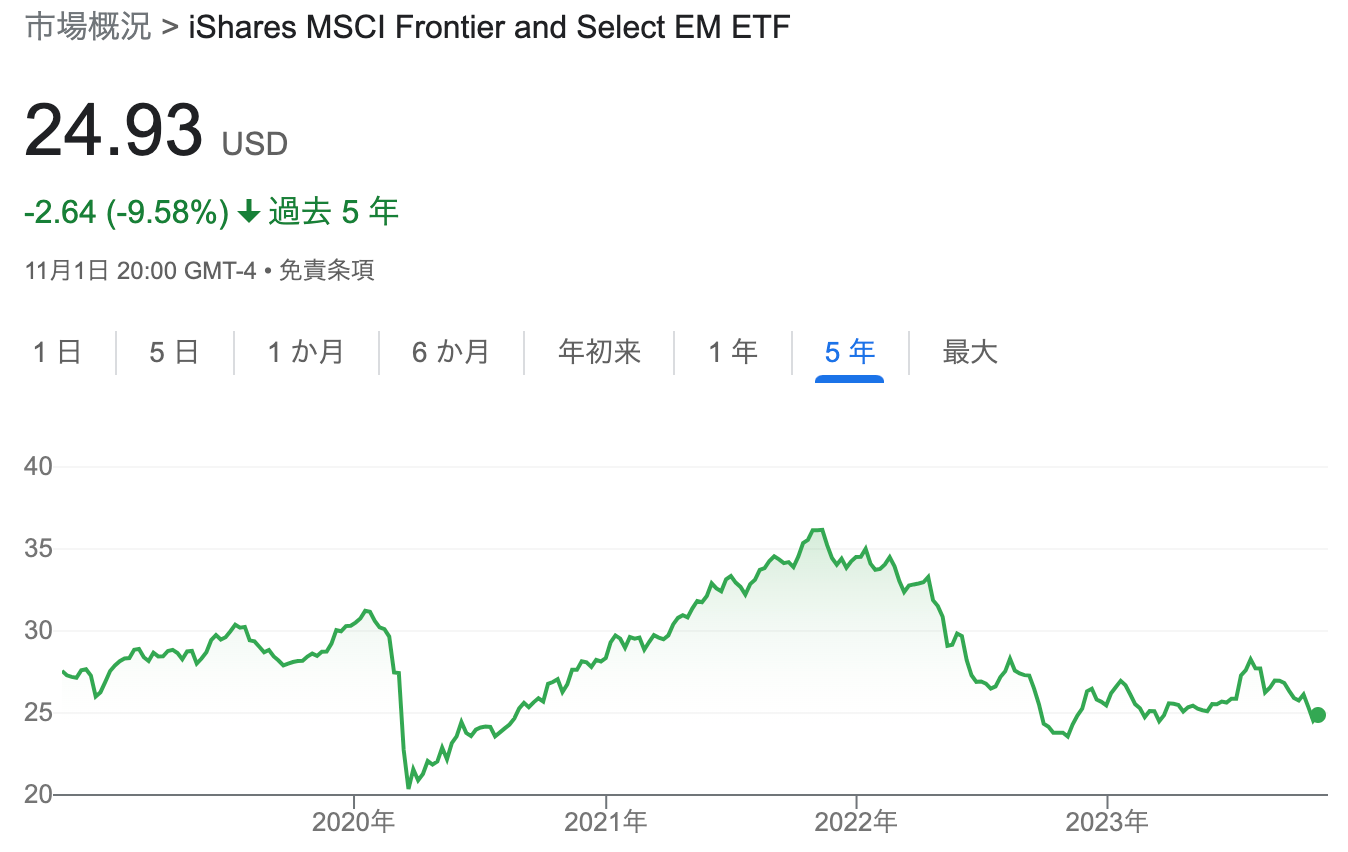

本ニュースレターでも何度か紹介してきたETFの$FMは新興国(BRICS)よりもさらに小さなフロンティア国に投資を行うETFだ。具体的には、ベトナムやルーマニア、アラブ諸国などの企業が投資対象となっている。

フロンティア国は「リショアリング」の恩恵を受けやすいと考えられる。リショアリングとは、コロナ以降のサプライチェーン見直しや米中対立などの高まりを受けて、生産拠点を移す活動である。中国からベトナムへ、あるいはヨーロッパに近くて賃金の安いルーマニアへ、工場や生産拠点を移すといった活動がグローバル企業において進んでおり、その恩恵を受けることができる。

こちらも金利上昇でドル高が進む中で、ざっくりとピークから3割ほどの大幅な下落となっている。新興国の個別企業を見つけるのは難しいため、ETFで投資をするのが良いだろう。

従来の新興国(BRICS)から投資先を探すのであれば、ウクライナと戦争中で制裁を受けているロシアは投資対象とはなりえず、中国も不動産バブルが崩壊しているため、インドあたりになろう。

結論:リターンが期待できるセクターをポートフォリオに組み込む

※以下はニュースレター(無料)登録者向けの限定コンテンツです。未登録の方は、登録して続きをお読みください。