投資戦略の更新(2024年11月)

written by @mercurys_assets

※本ニュースレターは不定期で配信しています。逃さないためには、ニュースレターにご登録ください。

投資戦略の振り返り

昨年の11月に、FRBの利上げサイクル終了を受けて、以下のように書いた。

景気後退が来る・来ないに関わらず、金利の上昇がピークを超えたのであれば、金利低下から利益を得るポジションを取ればよいということになる。

金利の低下は、株式にも債券にもプラスであるから、これらを組み合わせたポートフォリオが基本となるだろう。

・景気後退が来ると考える場合:債券の割合を多めにする

・景気後退が来ないと考える場合:株式の割合を多めにする

いずれにせよ、キャッシュやMMFで待機するのではなく、株式や債券、ビットコインなど、何かしらのポジションを持っておきたいタイミングではないだろうか。

2023年11月から今年にかけて、株式や債券、ビットコインなどでポジションを組んでいれば、大きくリターンを上げられたはずである。特にビットコインは過去1年で2倍以上に上昇してきた。

その後、景気後退を意識して債券を増やすと8月に書いた。その通り、筆者は現在、債券を35%程度まで増やしている。株式は45%程度だから、直近の上げ相場はフルに取れていないが、相場は常にフルでリスクを取ればよいというものではない。

今後は、さらに株式を減らして、債券の割合を増やしていくことを考えているが、景気後退が近いという考えは少し改めつつある。

金利上昇の懸念をどう考えるか

直近、気になることがある。それは米大統領選挙を受けて、アメリカが財政支出を再拡大しようとしている点である。

米国は財政が持続可能なのかという議論はますます激しくなっている。ドラッケンミラー氏のようなトレーダーは、長期の債券を空売りしていることも、以前お伝えした通りだ。

今は2年国債を大量に保有しており、30年国債をショートしている。だが、2年国債のロングポジションが大きいので、2020年以来で初めて債券全体でロングポジションになっている。

筆者も、35%の債券はほとんどが短期債だ。具体的には、いずれも米ドル建ての国債で、0-3ヶ月の超短期のもの、それから1-3年の短期のもの。これらを組み合わせて保有している。長期の債券は保有していない。

米国が財政支出を拡大すると、2つのことが起こりうる。

- インフレが再加速する懸念

- 米国政府の破綻リスクが増大する懸念

これらは、いずれも、長期金利の上昇に繋がることになる。インフレが再加速するなら、将来的には再度の利上げが必要になる可能性が増えることを意味する。そして、米国政府の破綻リスクが増大するなら、投資家は国債に対して、もっと高い金利を要求する。

だから、金利の上昇リスクというのを常に意識する必要がある。

短期債は長期債に比べると、金利の上昇リスクに強い。単純に考えると、1-3年の国債というのは、せいぜい今後1-3年の金利を買っているに過ぎない。しかし、10年や20年という債券は、今後10年や20年の金利を受け取る権利を、いまの金利でロックして買っていることになる。上昇すると、10-20年分の損失を出すことになる。これは債券価格が大きく下落することを意味する。

だから、債券はなるべく短期のものを持ちたいというのが本音だ。

米国株は割高なのか

さて、米国株は割高なのかという観点についても整理しておきたい。

S&P500のPERが25倍であることを考えると、明らかにマルチプルは高い。通常は16-18倍くらいが気持ちの良い水準だ。

しかし、いまアメリカでは生成AIが社会をどのくらい変えるのかというテーマがある。NVDIAなどは将来期待で高いマルチプルがついているだけでなく、実際に過去1年間、とんでもない成長率を実現してきたのだ。

だから、今の米国株は、明らかにマルチプルが高いが、それは単にバブルやユーフォリアなのか、それともファンダメンタルズに裏付けされたマルチプルなのかというと、それは判断が難しい。

しかし、株価が高いということは、やはり原則としてその分だけ旨みは減っているということだ。だから、米国株をフルで持ちたいような環境ではないと思う。

リスク資産は何を持つべきか

今後、米国の金利が下がり、財政支出が拡大して、インフレの再加速へと繋がっていくのであれば、目先はコモディティに魅力があると思う。

分かりやすいのは暗号資産(ビットコインやイーサリアム)とゴールドだろう。しかし、これらはすでにだいぶ上がってしまったので、ここから追加で買うのはあまり乗り気ではない。(筆者のポートフォリオでは、過去1年の上昇によって、ゴールドが5%以上、暗号資産が15%以上をすでに占めている)

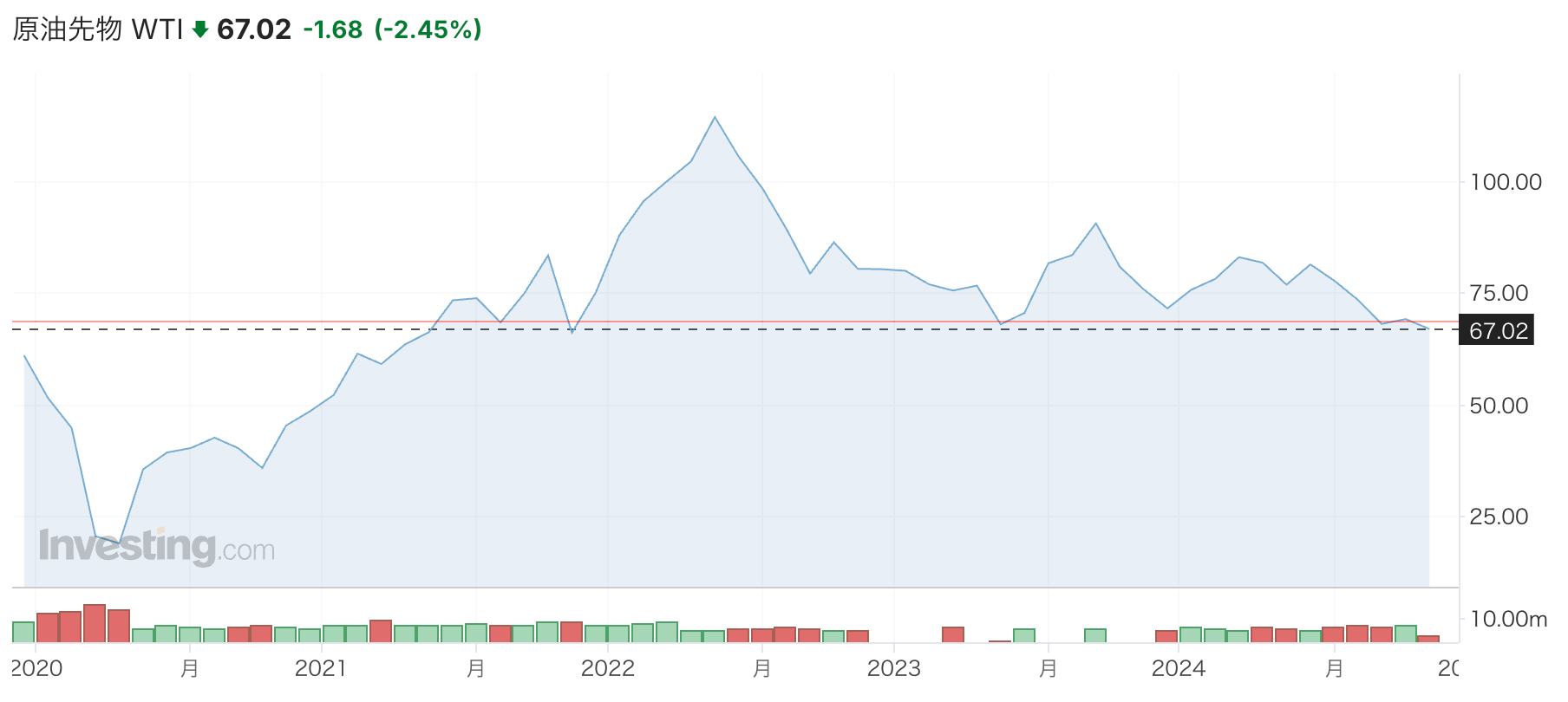

ここ数年、あまり上昇していないものでいえば、例えば、原油ではないか。

原油は、2022年にピークをつけてから、一貫して下落している。

エネルギーセクターの株を集めたETF、XLEもS&P500と比べると過去1年それほど上昇していない。PERも13倍程度とリーズナブルだ。

原油は景気後退の影響を大きく受けるので、景気後退が直撃するのであれば避けたいが、上でも書いたように、今後景気後退が直撃するという考えを筆者は改めつつある。

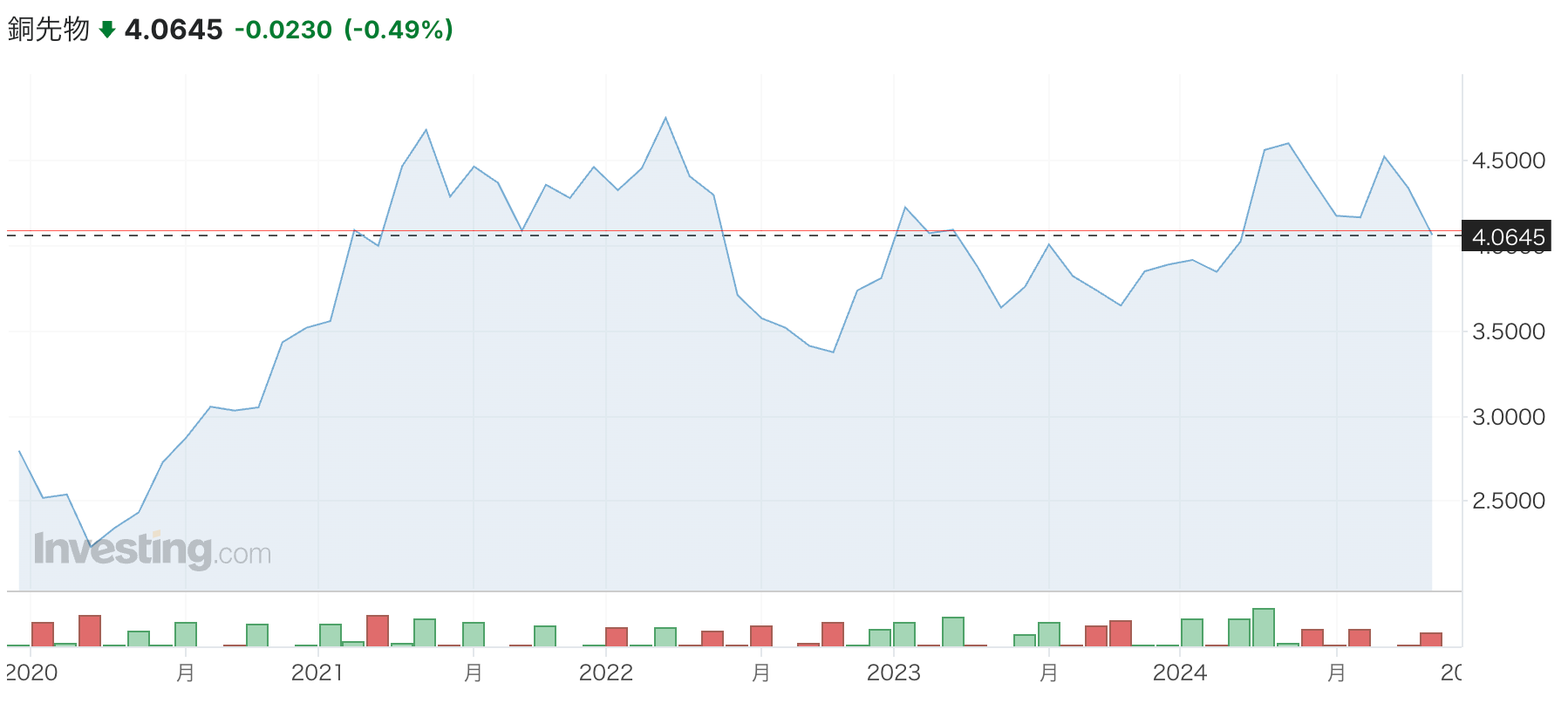

銅も、2021年以降でみると、ざっくりと横ばいである。

今後、S&P500のマルチプルが示しているように、生成AIによって生産性がどんどん改善して、米国企業が成長していくのであれば、それだけデータセンターや半導体、そして電気が必要である。それは原油や銅といった、産業向けのコモディティの需要を押し上げることになるだろう。

また、そうした実物経済が強くなるのなら、融資先がたくさんあることになる。金利も上がるのであれば、銀行株にも投資妙味がある。しかし、シリコンバレー銀行の破綻などに見られるように、中小のバランスシートが弱い銀行株は避けたい。あくまでも大手の銀行に限られるだろう。

この辺りは、ちょっとずつポジションを取っても良いかもしれない。ただ、あまり強い確信があるわけではないので、どちらかというと様子見だ。

まとめ

まとめると、以下のようになる。

- 米国株のマルチプルは高い。これはファンダメンタルズに裏付けられた正当な価格の可能性もあるが、あまり積極的に買いたい水準ではない。どちらかというと、さらに売って減らしていく。

- 債券は、アメリカの財政支出拡大による景気後退リスクの減少と金利上昇リスクの増大を考えると、長期よりも短期を志向する。

- ビットコインやゴールドは、インフレの再加速があれば引き続き伸びるかもしれないが、だいぶ上がってきたので、それらのリスクを織り込んでいる可能性もある。すぐに売り払うようなものではないが、追加で買うというのも乗り気ではない。どちらかというと、徐々に様子を見ながら利確をしていくフェーズではないか。

- 原油や銅、あるいはそれらの製造企業(XLEなど)には投資妙味を感じている。また、大手の銀行にも投資妙味を感じている。ちょっと買うか、様子見。

さらに加えると、景気がよくて、米国金利が下がるのであれば、新興国の投資妙味も増すかもしれない。こちらもまだ様子見である。

つまり、全体的に上がったものを(すぐに売り払うわけではないが)徐々に利確しながら、金利リスクにも強く、ほぼキャッシュやMMFのような存在である短期債のポジションを増やして、方向性としては様子見をするというのが、現状の戦略である。

Member discussion